近日,证监会第十八届发审委2019年第55次会议召开,宁波柯力传感科技股份有限公司(以下简称“柯力传感”)首发获通过。这是今年过会的第43家企业。

柯力传感此次IPO的保荐机构为国信证券股份有限公司(以下简称“国信证券”),保荐代表人为肖雁、张健 。这是国信证券2019年保荐的第一家过会企业。

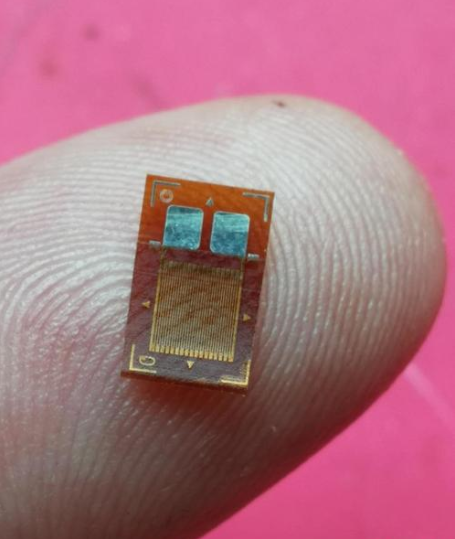

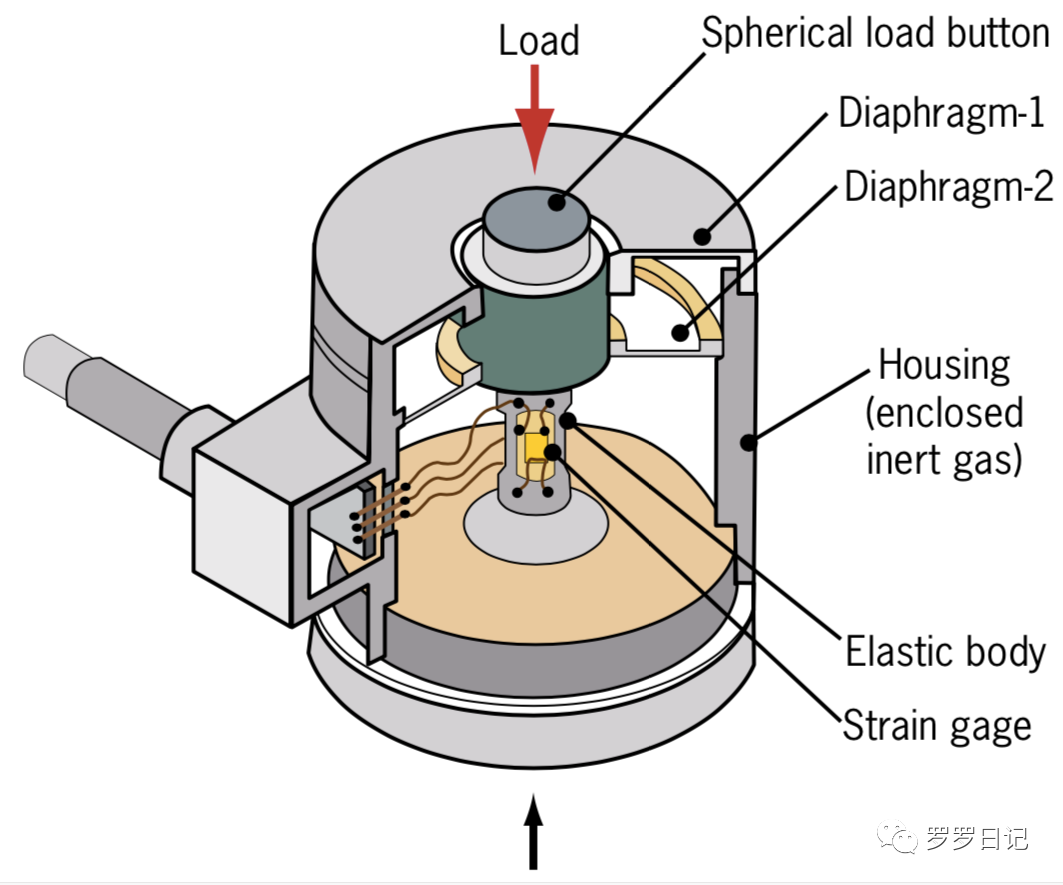

柯力传感主营业务为研制、生产和销售应变式传感器(其中主要为应变式称重传感器)、仪表等元器件,提供系统集成及干粉砂浆第三方系统服务。本次拟在上交所上市,拟发行股份数不超过2985.01万股,拟募集资金5.51亿元。

发审委会议对柯力传感提出询问的主要问题:

1、发行人报告期存在内部控制不规范的情形,包括提供走账通道、借用个人账户收支经营款项等行为。请发行人代表说明:(1)申报后不规范行为仍然发生的原因、具体整改措施及执行情况,是否构成发行障碍;(2)如何保证员工个人代收货款已全部计入发行人账户中;(3)相关内控制度的建立、完善情况,是否健全有效。请保荐代表人说明尽职调查所履行的程序,取得的证据并发表明确核查意见。

2、发行人主要产品包括应变式传感器、仪表、系统集成产品、附件及其他、干粉砂浆第三方系统服务,报告期内营业收入持续增长,毛利率逐年提升且高于同行业可比公司。请发行人代表:(1)结合系统集成产品的经营模式以及合同条款约定,说明系统集成产品中软、硬件产品及售后软件服务的收入确认方法和依据;(2)结合干粉砂浆第三方系统服务的经营模式和合同约定条款,说明租赁加服务模式以及纯租赁模式下的收入确认方法和依据;(3)说明附安装义务和不附安装义务的产品销售收入确认依据,各产品安装成本的具体组成,安装成本差异较大的原因,销售单价存在较大差异的原因及合理性;(4)说明称重元器件集成产品(余姚太平洋)主要客户毛利率差异较大,同一客户不同会计年度变动幅度及趋势不相一致的原因及合理性;(5)说明内销毛利率低于外销毛利率、经销模式毛利率低于直销模式毛利率的原因及合理性;(6)说明境外经销毛利率与境外直销毛利率基本持平,如何保证经销商的合理利润,主要区域不同年度经销毛利率和直销毛利率存在差异及变动趋势不相一致,同一年度不同区域经销毛利率和直销毛利率差异不一致的原因及合理性;(7)结合产品结构变化及其他影响因素说明报告期毛利率高于同行业可比上市公司的原因及合理性;(8)说明发行人营业收入与扣非后归母净利润增长幅度不一致的合理性,扣非后归母净利润占营业收入比重较高且显著高于同行业可比公司的原因及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、报告期内发行人内外销均存在经销商销售的情形。请发行人代表说明:(1)发行人国内销售部分采用经销模式的必要性和合理性,其与直销模式在信用政策、推广策略方面有何本质区别,是否符合行业惯例;(2)经销商承担附安装义务情况,是否具备安装能力;(3)发行人境内经销采用赊销模式的合理性,针对不同客户制定的不同信用政策及执行情况;(4)期末应收款项账龄分布、期后回款情况,报告期存在较多长账龄管理用户,信用逾期款项占比较高的原因及合理性,计提坏账准备是否充分、合理。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期发行人销售费用率、管理费用率均低于同行业可比公司。请发行人代表说明:(1)2018年干粉砂浆第三方系统服务销售人员减少的同时租赁数量却大幅上升的合理性;(2)销售费用中人员费用、安装调试费用、售后维修费用、推广费用等明细费用列支情况及合理性,是否存在账外支付费用的情形;(3)管理费用占比低于同行业可比上市公司的原因,发行人管理费用控制政策的主要内容及执行情况。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、发行人2018年库龄一年以上的各项存货占期末存货账面余额20.22%。请发行人代表说明:(1)1年以上原材料的分类构成,长期挂账的原因及合理性;(2)1年以上在产品形成的具体原因,是否存在跌价迹象;(3)1年以上库存商品分类构成,报告期内的销售情况及跌价情况,长期挂账的原因及合理性;(4)库龄一年以上存货构成及占比的合理性,存货跌价准备计提是否充分、合理,与同行业可比上市公司是否存在差异。请保荐代表人说明核查依据、过程并发表明确核查意见。

-

传感器

+关注

关注

2550文章

51056浏览量

753253 -

仪表

+关注

关注

5文章

515浏览量

33584 -

柯力

+关注

关注

0文章

7浏览量

2113 -

柯力传感

+关注

关注

0文章

32浏览量

0

原文标题:应变式称重传感器厂商柯力传感IPO获批

文章出处:【微信号:MEMSensor,微信公众号:MEMS】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

大研智造激光锡球焊锡机:微型称重传感器/应变片引线焊接的得力助手

柯力传感战略投资沈阳东大传感

称重传感器工作原理与应用

物联网行业中的智能称重方案介绍_称重传感器分析

应变式称重传感器厂商柯力传感IPO获批

应变式称重传感器厂商柯力传感IPO获批

评论