整个2023年,英伟达市值上涨了238%,并在2024年继续碾过血压升高的华尔街空头和怕高的苦命人,再度上涨近50%。

但由于英伟达业绩过于骇人,导致股票估值反而越来越便宜。

2016年黄仁勋上门配送显卡,马斯克亲自签收的名场面被视为英伟达押注AI的例证。但考虑到当时搞AGI约等于民科,很难说英伟达对AI有多上心。人工智能泰斗级学者杰夫·辛顿曾恳请英伟达赞助一块显卡用来搞研究,被一口回绝。

马斯克作为OpenAI董事长签收DXG-1,2016年

给OpenAI送显卡之前,黄总魂牵梦萦的新赛道只有两条:移动芯片和汽车芯片。

2013年小米3发布,英文不好的雷军和中文不好的黄仁勋罕见同台,后者用蹩脚汉语猛吹了小米一圈彩虹屁。小米3的处理器采用高通骁龙800和英伟达的Tegra系列混搭,是英伟达切入手机市场,开辟显卡之外第二战线的绝佳机会。

结果却不尽人意,Tegra芯片因为制程和外挂基带问题,能耗失控发热严重,字面意义上的为发烧而生。

英伟达的移动芯片业务此后也未见起色,把市场拱手让与高通和联发科,Tegra系列只能在任天堂Switch上发挥余热。后来黄仁勋去台大演讲,称英伟达“主动放弃”了智能手机市场。

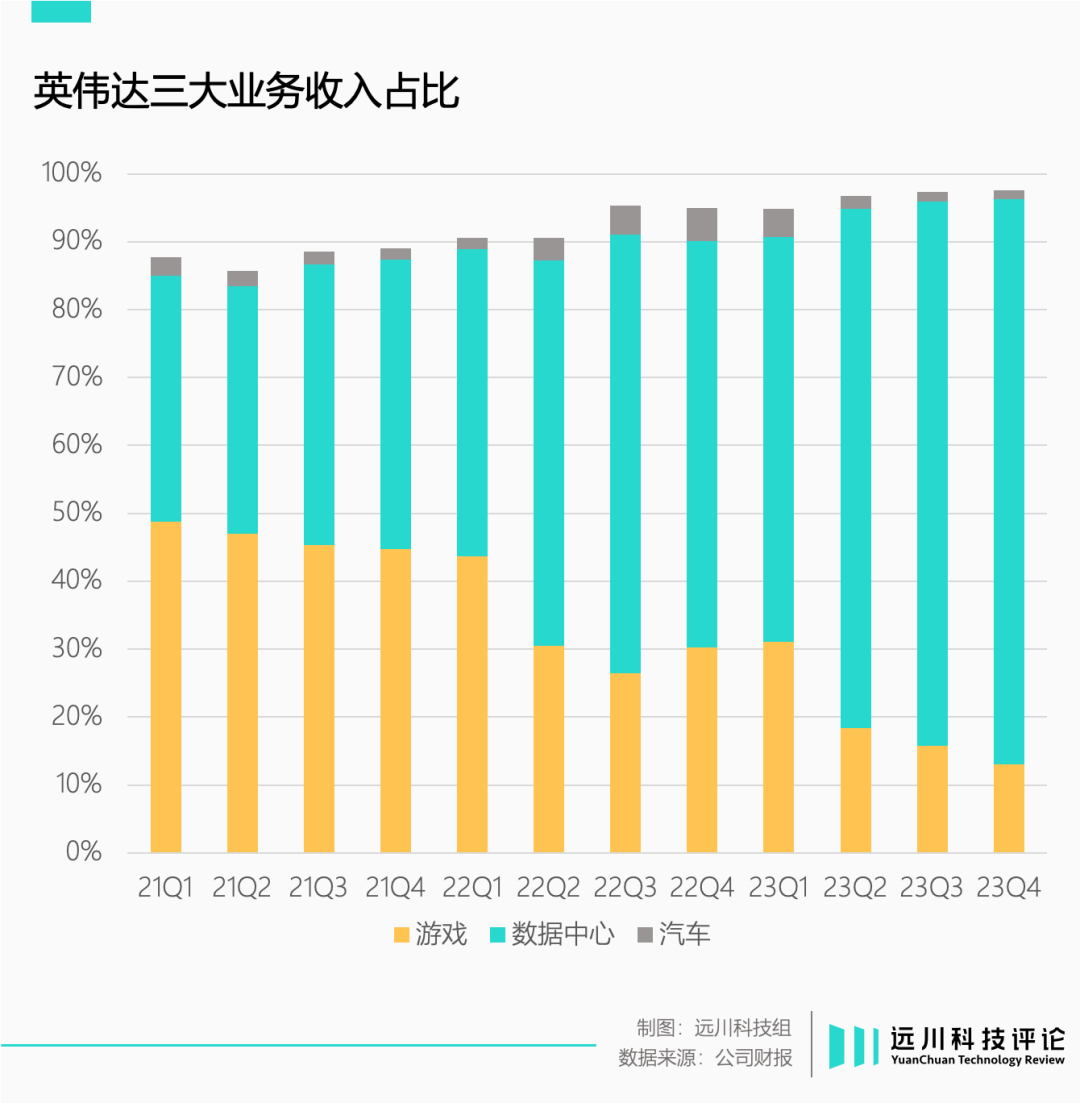

和移动芯片同时起步的汽车芯片业务,长期收入贡献不高,远不及游戏和数据中心业务耀眼。但英伟达对汽车业务却关怀备至,由1999年加入公司的老将Gary Hicok亲自坐镇,完全没有松手的迹象。按照黄仁勋的规划,汽车业务的收入占比应该达到30%。

往者不可谏,来者犹可追,汽车芯片这条赛道,还能再创造一个英伟达。

事先张扬的夺权

业界常说新能源车“上半场是电动化,下半场是智能化”,每一个半场带来的不仅仅是汽车的零部件构成的变化,也是产业链的一次权力重组。

成本占比高达30%以上的动力电池不仅取代发动机,成为电动车最核心的零部件,也创造了LG能源、宁德时代这些资本市场的庞然大物。

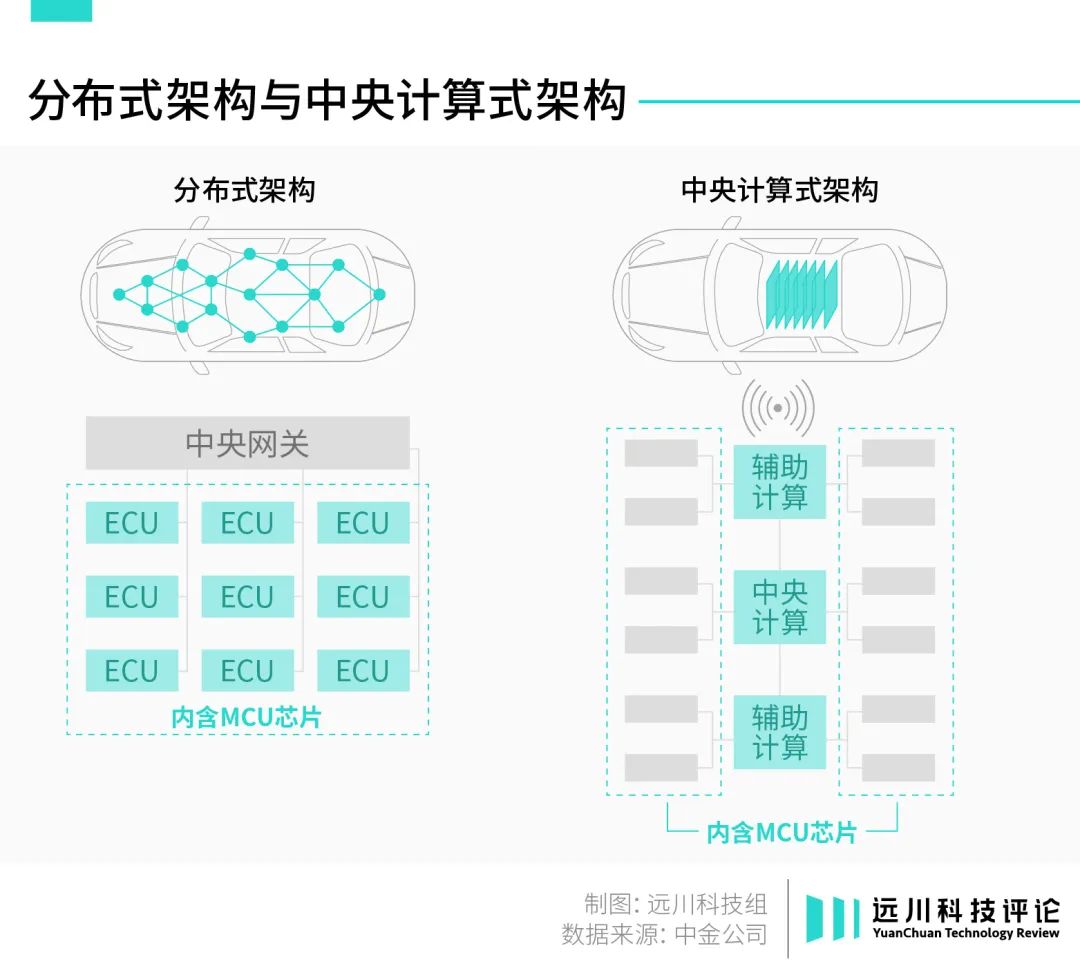

当L2以上的自动驾驶功能逐步普及,汽车成为大号手机,传统的分布式电子架构同样面临高算力芯片的夺权。

马斯克发动的架构革新,给英伟达的第三条曲线叩开了大门。

在特斯拉之前,汽车的各种智能化功能由遍布车内大大小小的MCU(Micro Controller Unit)实现。MCU俗称单片机,可以简单理解为执行单一任务的微型计算机,比如智能雨刷、自动落锁这类功能。

特斯拉的方案是让一个算力更强的芯片取代各类MCU芯片,直接分管多个不同的功能,从而让分散的权力集中在自动驾驶芯片和智能座舱芯片上,由此带来了两个变化:

一是车企可以自行修改与控制软件功能迭代。

分布式电子架构下,汽车的功能大多出厂即写死,无法修改。但特斯拉的集中式架构可以直接改写运行在硬件上的软件,改变硬件功能,即“硬件预埋,软件升级”——先把算力堆上去,再通过OTA慢慢迭代。

2019年10月,汽车媒体Top Gear在节目里表示保时捷Taycan百公里加速成绩强于Model S后,马斯克迅速指责节目不公平,Top Gear应改名为“Low Gear”,并在破防之余着手修改电机软件算法,让Model S最大功率提升50匹马力,反败为胜。

二是驱动高速领航、自动泊车甚至更高级别的自动驾驶功能。

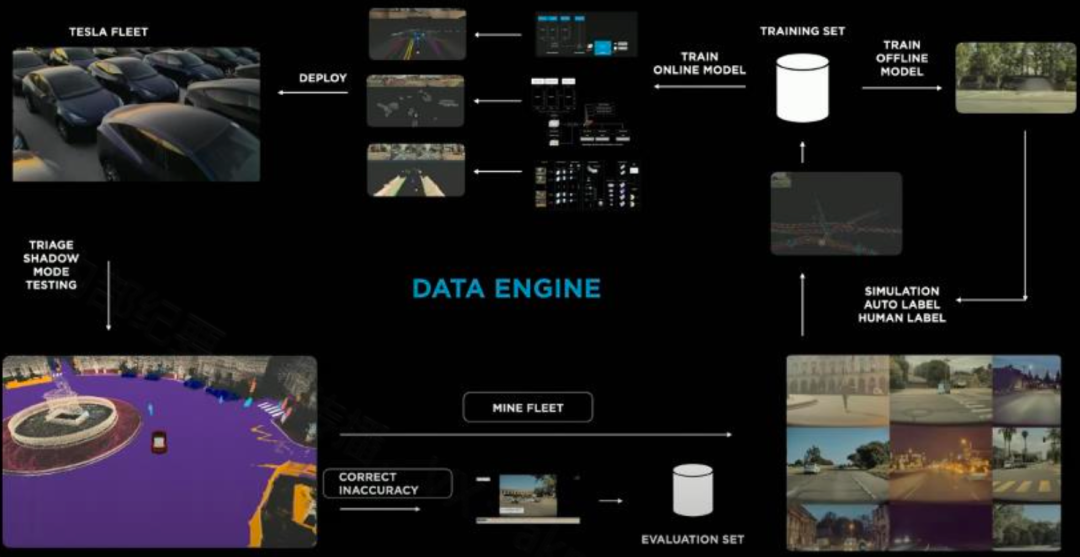

2020年,特斯拉的自动驾驶算法引入Transformer架构,将2D图像拼接为3D视角,并3D空间基础上加入了时序信息,转化为4D空间。2022年,特斯拉又引入占用网络(Occupancy Network),解决通用障碍物识别问题。

这种自动驾驶算法的大模型化,让对应的算力需求与日俱增。无论是各类智能化功能,还是自动驾驶算法的驱动,都需要一颗大算力的“超级芯片。”这也是为什么黄仁勋说:TOPS(衡量算力的单位)就是新的马力。

特斯拉通过大模型对图像进行4D重建

雷凌、轩逸这类“移动路障”的动力和F1赛车相比不到十倍,但配备高等级自动驾驶能力的汽车,对应算力很有可能是其他车辆的百倍千倍。

2022年,全球汽车芯片市场规模约为450亿美元,差不多是手机处理器芯片+基带芯片的规模。按照IDC的预测,未来两年L3级别以上自动驾驶汽车出货量年化增长率将超过100%。

用“超级芯片”代替几十上百颗MCU手中,就是汽车工业正在上演的权力重组,带来的最直接影响是,一台汽车上分散的价值向“超级芯片”集中。特斯拉的HW3.0系统中,两块FSD芯片占据了总成本的61%,各类MCU加在一块仅有5%。

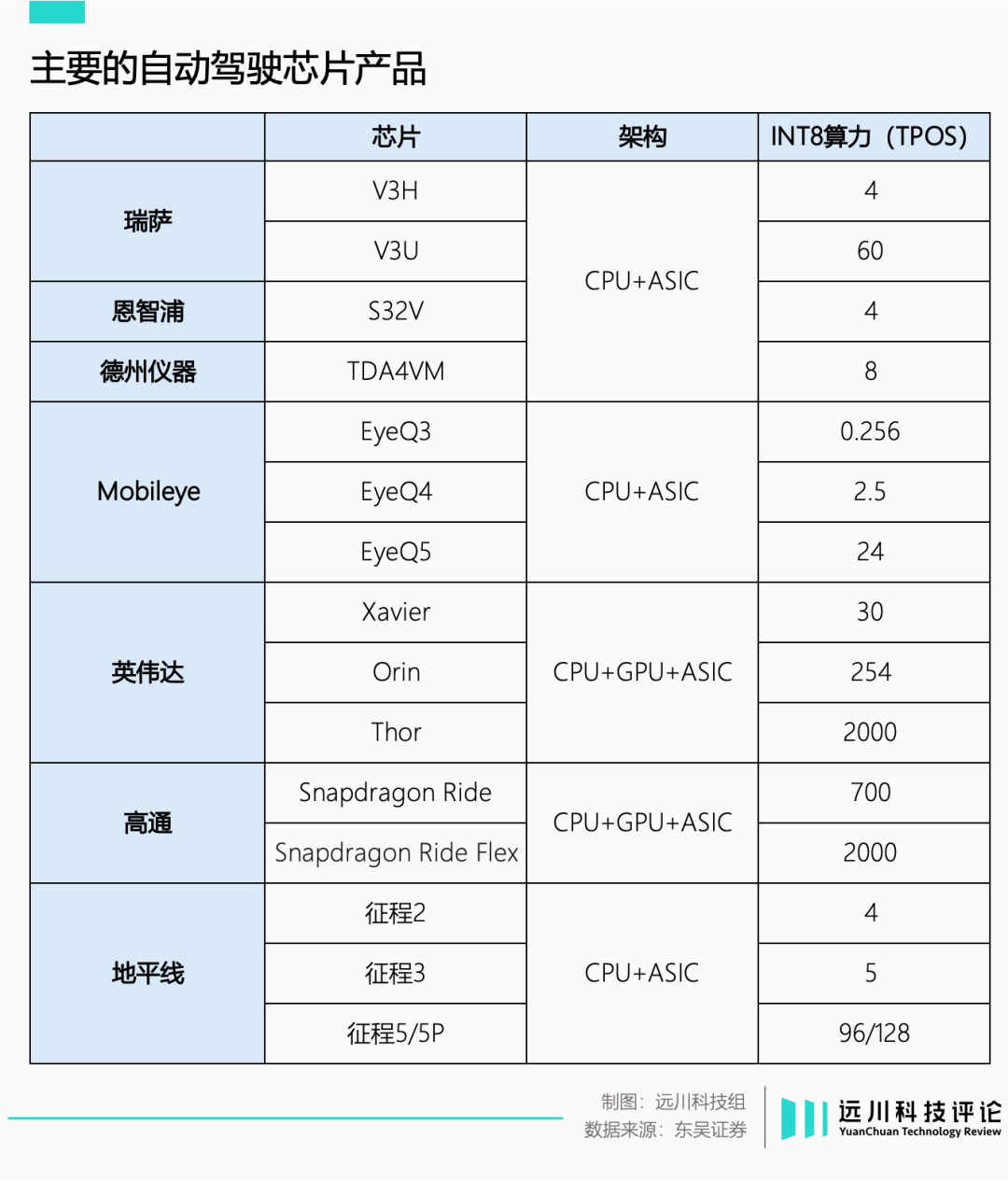

生产经久耐用的MCU,是瑞萨、恩智浦这类老牌汽车芯片厂的强项。但在算力的赛场上力大砖飞,就是英伟达和高通主场作战了。

请乖乖交出灵魂

掀桌子的马斯克非常清楚核心零部件对新能源车企的重要性,因此过去几年间,特斯拉将自动驾驶芯片(FSD)、云端计算芯片(Dojo)、操作系统(基于Linux自研)陆续“自主可控”。

最核心的车载芯片有两种。一种为智能座舱提供算力,支持导航、游戏、影音娱乐等功能。新势力纷纷首发的8295芯片就在此列,特斯拉则采用了AMD的Ryzen系列。

另一种则为自动驾驶提供算力,对算力要求更高。除了Mobileye、地平线这类上车时间早的新玩家,牌桌上的都是高通、华为这些消费电子时代的巨无霸。

特斯拉一度是英伟达的大客户,Model S/X都曾搭载过Tegra X2芯片+Pascal架构GPU组成的Drive PX 2系统。但高达1.5万美元的定价注定了双方分手的结局。2019年,特斯拉用“自主可控”的FSD芯片彻底取代了英伟达。

自研芯片确实可以实现软硬件的最优适配,但问题是,特斯拉的玩法难度实在是太大了。

对主流汽车芯片公司如瑞萨、英飞凌来说,高性能计算是完全陌生的领域,船大掉头难;老牌车企则纷纷放弃治疗,主动上了Mobileye和英伟达的贼船;造车新势力虽然嘴上一直在全栈自研,但发布会上依然按部就班首发麒麟电池和高通骁龙8295。

老玩家心有余力不足的地方,就是“灵魂供应商”的巨大市场。

从2015年切入汽车市场算起,英伟达的汽车芯片已经推出了六代产品:

·2015年,英伟达以1TOPS算力的Tegra系列小试牛刀,虽然坑惨了雷总,但深得车企喜爱,早期的Model S/X和蔚来ES6/8车型都搭载了这款芯片,主要为智能座舱提供算力。

·2016年,英伟达推出3TOPS的Tegra Parker处理器。2020年量产30TOPS的Xavier处理器,被2020款小鹏P7采用。

·2022年,250TOPS算力的英伟达Orin处理器量产,被众多新能源车采用,比如蔚来ET7、小鹏P7等。

·同一年,英伟达发布算力高达2000TOPS的Thor,直接跨过被取消的1000TOPS的Atlan产品线。

Thor将座舱芯片和自动驾驶芯片的功能整合在了一起,所有灵魂集成在一颗芯片上。虽然尚未量产,但吉利旗下的极氪已经预约了首发。

2022年,英伟达发布Thor芯片

2022年,英伟达发布Thor芯片

从英伟达的产品迭代策略上,就能看出其优势所在。英伟达芯片的“通用性”常被视为其弱点,即GPU既用于游戏、AI运算,也用于自动驾驶,一定不如专门用来处理自动驾驶的“专用芯片”。这个道理在威廉希尔官方网站 层面没错,但在商业层面却反而是英伟达的优势。

英伟达各条产品线的最大特点是“架构通用”,每两年更新一次架构,覆盖所有产品。

·Tegra Parker采用的Pascal架构,最先应用于消费级显卡GTX10系列;

·Xavier的Volta架构,也应用于高性能GPU V100;

·Orin采用Ampere架构,同时应用于消费级显卡RTX30系列和高性能GPU A100,一鱼三吃。

就像药企的研发投入需要大规模销量摊薄一样,芯片的竞争力固然是算力,但更重要的是“单个芯片的成本”。

车企虽然有颗自研的心,但巨大的研发成本难以被汽车销量摊薄。但英伟达可以用游戏和数据中心业务的出货量,把汽车芯片的开发成本压的非常低。Thor采用的Hopper架构,成本可能早就被同架构的H100摊完了。

这就不难解释,为什么为车企批量供应灵魂的,都是高通、华为、英伟达这类在消费电子领域大杀四方的巨头。

相比前两个对手,英伟达的汽车梦可能还需要最后一块拼图。

英伟达还缺什么

2016年5月,一辆开启自动驾驶模式的Model S在佛罗里达州撞车,司机当场身亡。5个月后,马斯克宣布与自动驾驶方案商Mobileye分手,转投英伟达的怀抱。

Mobileye是目前出货量最大的自动驾驶芯片公司,市场份额一度接近垄断。事实上,就算没有这次车祸,特斯拉与Mobileye的反目也是时间问题。

Mobileye的经营策略是算法与芯片绑定,交付给客户的是一个无法修改算法的“黑箱”,好处是对车企来说成本低廉,也无需自行开发算法。但对马斯克这种连电池都要自产的人来说,肯定不能忍。

英伟达的思路是“平台化芯片”:提供高算力芯片和完整的软件工具箱,让车企可以基于英伟达的硬件自行开发软件算法。

算法是自动驾驶的核心竞争力,大型车企一定会尝试自研算法。因此,大部分新势力车企早期都采用了Mobileye的方案,随后都倒戈英伟达。

从DRIVE OS、DRIVEWORKS到DRIVE AV、DRIVE IX,英伟达的工具链极其丰富,有实力的车企可以从底层系统开始研发,水平一般的选手也能从上层应用研发。相当于给车企提供食材和菜谱,但做出来是文思豆腐还是黑暗料理就各凭本事了——当然,软件授权费请交给黄总。

这就是英伟达的第一块拼图:软件生态。英伟达超过70%的研发人员都是软件工程师,不是没有道理。

英伟达的第二块拼图名为刀法,即多元化的产品组合。借由众多产品的推出,英伟达可以基于不同的芯片组合成完整的高中低产品线打包销售,无论什么水平的瓷器活,都有一把金刚钻适合你。

而英伟达目前欠缺的拼图,是“适配”。即与车企对接的交付团队,以及对应的交付能力。

2020年6月,英伟达宣布与奔驰合作,为后者提供包括自动驾驶在内AI软件架构,黄仁勋的站台对象也从Model X变成了奔驰S级。

原因不难理解,按照英伟达和奔驰的合作方式,英伟达会根据对应奔驰产品的销量抽成,这种全新的合作模式是黄仁勋实现汽车业务30%收入占比的关键。但英伟达却在合作过程中频频翻车,一度传出奔驰要求引入新供应商。

补足“适配”环节的短板,促使英伟达从小鹏挖走了自动驾驶副总裁吴新宙,后者称为全球科技公司级别最高的华人高管。此后,英伟达陆续从小鹏自动驾驶团队挖走多人,不久前又挖走了百度Apollo团队威廉希尔官方网站 负责人之一的罗琦,足见英伟达对适配能力的重视。

英伟达的核心能力一直是“卖卡”,以及围绕芯片产品的软件开发,但“进厂”经验长期不足。理解了这一点,就不难解释为什么英伟达将华为视为最重要的竞争对手。

在2024年年报中,华为首次出现在英伟达竞争对手列表。五个领域里,华为在GPU加速芯片、云服务商自研芯片、Arm架构CPU、网络产品四大领域榜上有名,第一次上榜就超过了老对手AMD(三个)。华为不仅“进厂”经验丰富,在光通信等通信领域,能力也超过做芯片的英伟达。

但对广大车企、自动驾驶公司和Tier 1供应商来说,他们恐怕也将领教PC生产商的梦魇:每一台笔记本电脑上的“Nvidia Geforce”贴纸,都已在暗中标好了价格。

审核编辑:刘清

-

处理器

+关注

关注

68文章

19265浏览量

229686 -

人工智能

+关注

关注

1791文章

47208浏览量

238301 -

汽车芯片

+关注

关注

10文章

859浏览量

43384 -

英伟达

+关注

关注

22文章

3771浏览量

91002 -

黄仁勋

+关注

关注

9文章

91浏览量

56475

原文标题:英伟达的下一个一万亿在哪里?

文章出处:【微信号:IC大家谈,微信公众号:IC大家谈】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

英伟达超越苹果成为市值最高 英伟达取代英特尔加入道指

英伟达市值飙升,逼近苹果

英伟达高管解读Q2财报 但是英伟达市值暴跌1.4万亿元

英伟达或面临重大威廉希尔官方网站 性抛售 英伟达市值一夜蒸发1.4万亿

英伟达还缺什么?英伟达的下一个一万亿在哪里?

英伟达还缺什么?英伟达的下一个一万亿在哪里?

评论