电子发烧友网报道(文/梁浩斌)自19年开始,由于消费电子市场逐渐有衰退迹象,不少消费、工业领域的芯片公司,为了寻找第二增长点,都开始将目光投向汽车市场,纷纷布局车规芯片。

到了2020年,新冠疫情导致全球芯片产能受到严重影响,尤其是汽车芯片遭遇全球性短缺,汽车芯片价格高涨,以及新能源汽车的趋势下对车用芯片的需求前景,让更多的芯片企业更加坚定投入到汽车市场中。

实际上,在过去几年时间里,汽车芯片确实是全球半导体行业的一个重要增长点。例如恩智浦2022财年相比2020年营收增长超过50%,净利润甚至是2020年的53倍(当然2020年净利润基数比较小,为5200万美元),并且汽车业务的营收占比也从2020年的44%增长至2022年的52%。汽车芯片巨头英飞凌2023财年营收超过160亿欧元,相比2020财年增长超过90%,净利润则从2020财年的3.68亿欧元增长至2023财年的44亿欧元,增长超过10倍。

海外巨头依靠汽车芯片,业绩不断创新高,那么2023年国内芯片厂商在汽车领域有哪些变化?国产汽车芯片现状如何?经历过去一年的观察,大概可以用以下几个关键词来进行概括。

过车规

2023年,国产芯片公司推出了更多的汽车芯片新品,涵盖MCU、interwetten与威廉的赔率体系

IC、功率器件、SoC、传感器等各类产品。而对于汽车芯片而言,仅仅将芯片造出来是很难被客户认可应用到汽车上的,特别是国产芯片还在建立口碑的早期阶段。因此,全球范围内适用的认证标准也就成为汽车芯片的准入门槛,也就是所谓的“过车规”。

汽车领域中,针对不同类型的器件有不同的标准,比较普遍的是AEC-Q1XX,比如AEC-Q100/101/102/103/104等,涵盖了芯片、分立器件、光电器件、MEMS传感器、多芯片模块等。另外还有功能安全方面的标准,比如ISO 26262。

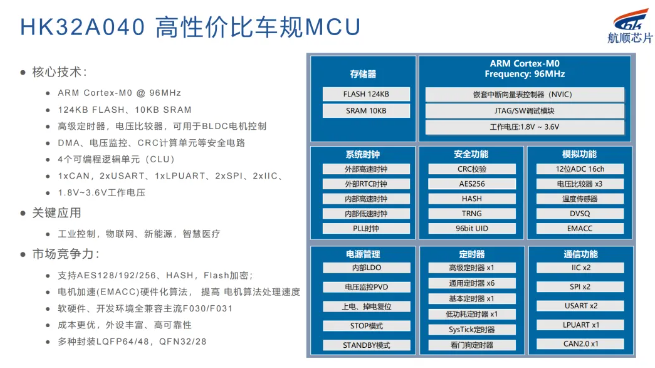

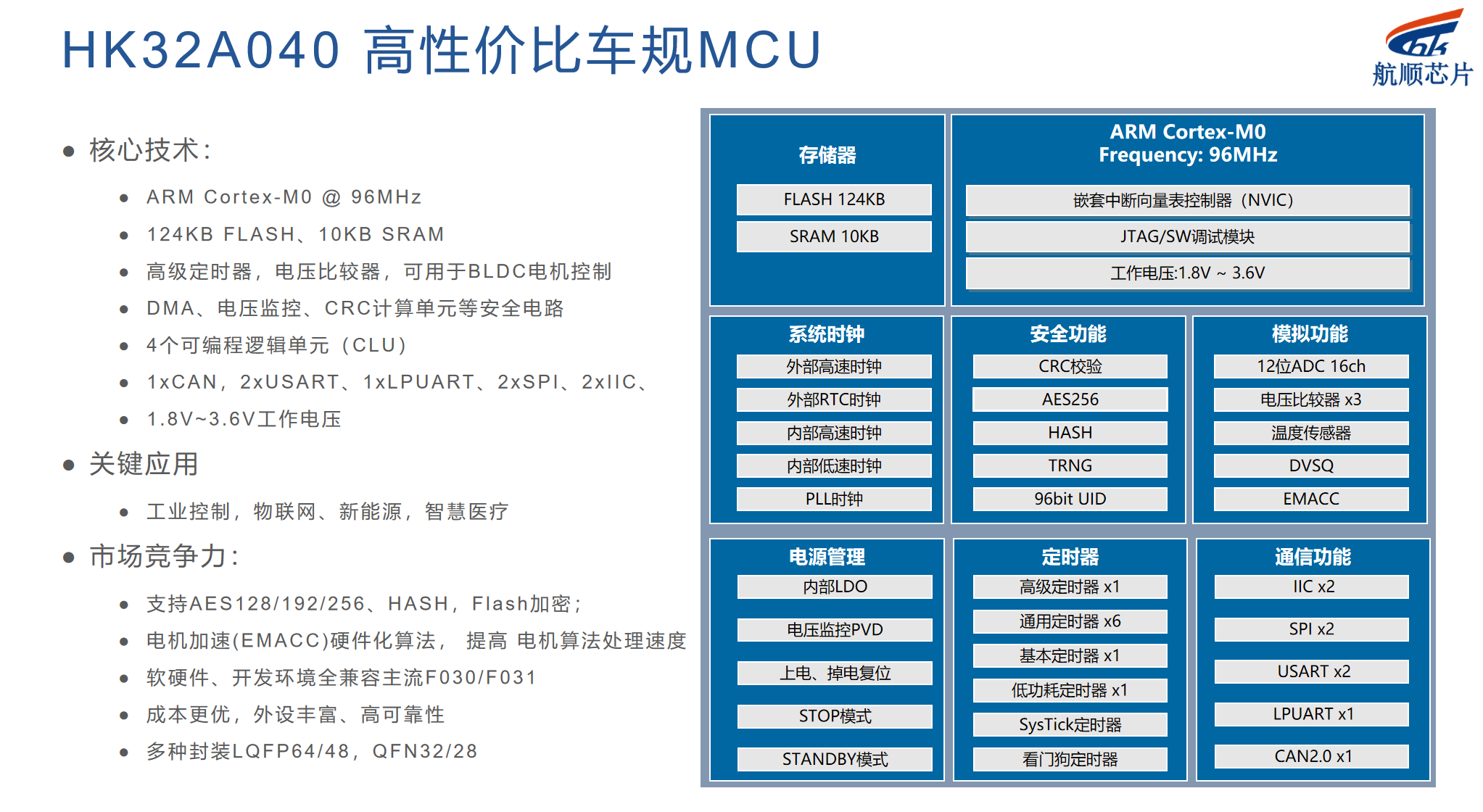

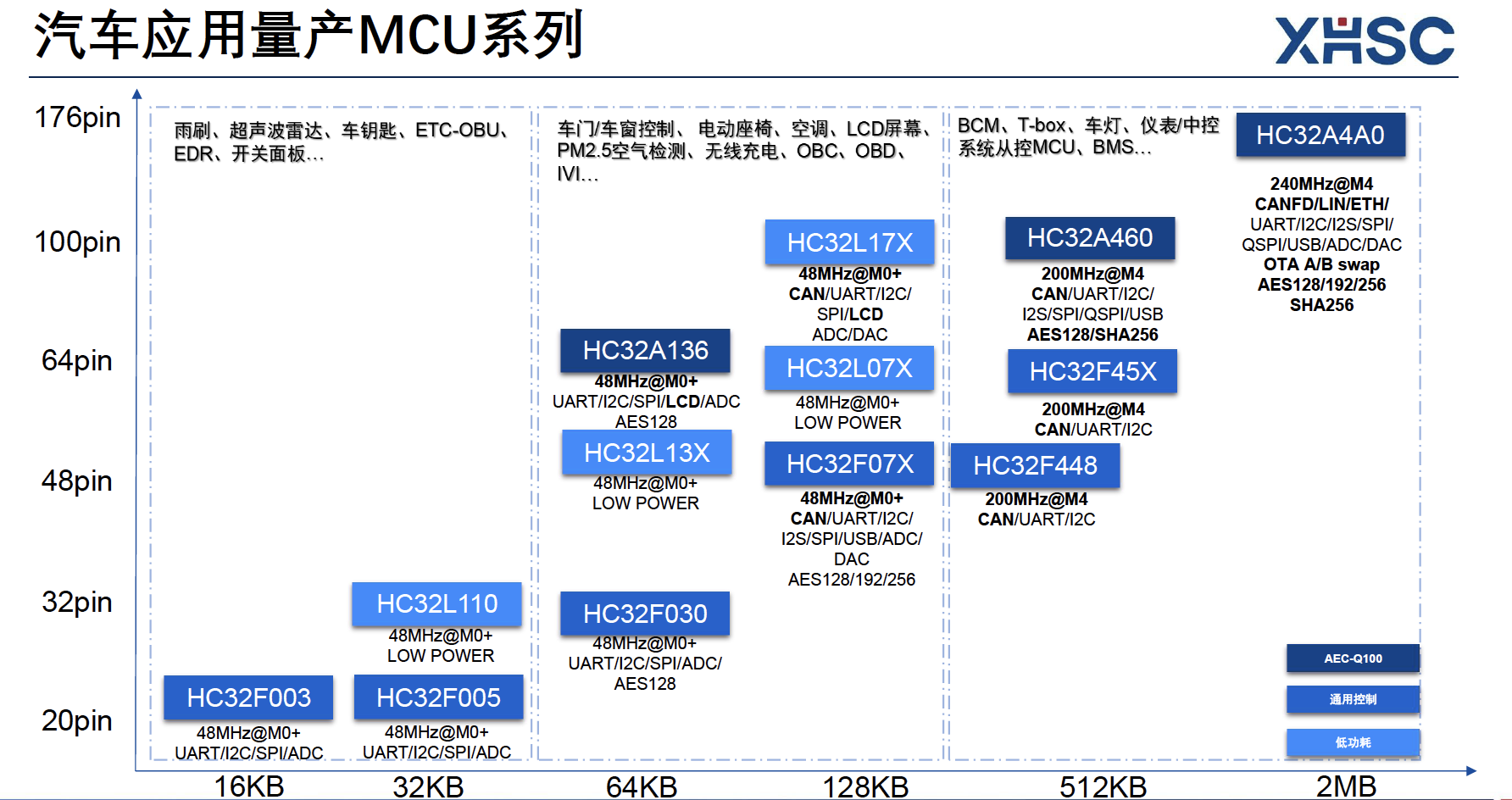

以关注度较高的MCU和SiC MOSFET来看,去年有国内多家企业推出了车规新品。在汽车MCU方面,拥有符合AEC-Q100标准的产品已经成为主流MCU厂商的标配,而在功能安全上,也有不少汽车MCU产品通过了ISO 26262的最高等级ASIL-D。

比如旗芯微在去年10月发布了新一代ASIL-D车规MCU新品FC7240,拥有240MHz主频,集成了2MB的Flash及256KB SRAM空间,计划在2023Q4向客户提供样片和开发板;云途半导体去年推出了旗下首款支持ASIL-D功能安全等级认证的车规MCU YTM32B1H,可用于域控制器中;杰发科技8月推出了符合ASIL-D功能安全标准的AC7870x高端车规MCU;芯钛科技在12月宣布其车用MCU TTA8获得了ISO26262 ASIL-D功能安全认证证书。

在SiC MOSFET方面,去年国内厂商有从模拟芯片入局到SiC功率器件领域,有初创公司推出首款车规SiC MOSFET产品,也有一些厂商的SiC MOSFET产品成功导入到主驱逆变器应用并量产,推出车规产品的厂商就更多了。

据电子发烧友网不完全统计,去年包括飞锃半导体、芯塔电子、纳芯微、澎芯半导体、中科汉韵、澜芯半导体、昕感科技、瞻芯电子、国星光电、南瑞半导体、杰平方半导体、基本半导体、中汽创智、国联万众等厂商都推出了车规SiC MOSFET新品。

落地

相比于消费级芯片,汽车芯片的车企验证周期、安全认证、高可靠性等指标都有更高的要求,这些指标往往需要芯片设计企业投入大量资源到实验室,去做长周期的验证,才有机会往整车企业供货。但验证的长周期,以及试验投入对于一些中小型的芯片设计厂商来说是一笔不小的投入,而且面临的风险较大,这也是过去国内少有厂商涉足汽车芯片的原因之一。

长期以来,汽车芯片供应链一直由海外巨头比如恩智浦、英飞凌、瑞萨、TI、ST等所主导,加上汽车芯片本身的长周期性,以及对于可靠性、安全性的考虑,经过多年验证的海外品牌产品,自然是主机厂更加稳妥的选择。以往产品未有大量在汽车终端上落地的芯片供应商,没有经过实际应用的考验,难以验证其可靠性,也很难吸引Tier1或是主机厂引进本土芯片供应商。

但2020年的缺芯给了国内供应商打进供应链的机会,经过一段时间的验证,2023年国产车规芯片开始大规模被导入到车企并实现前装量产。过去一年发烧友调研了多家国内MCU厂商,不少已经实现了在国内主机厂中导入量产,不过主要以布局车规芯片较早的企业为主。而在2020年附近开始布局汽车芯片的MCU厂商,少数进展较快的在2023年也实现了量产落地,而更多的企业是成功打进Tier 1供应链。

中国电动汽车百人会此前公布的数据显示,汽车芯片国产化率从过去不到5%,上升到2023年的10%。这也证明了过去几年时间里,进入到汽车供应链的国产芯片数量确实是有比较大的增长。

降价

2023年8月开始,汽车市场的价格战正式开始打响,先是合资车企上汽大众大幅下调ID.3价格,月销量瞬间从2000辆不到飙升至近万辆。随后零跑、奇瑞、欧拉、特斯拉、MG名爵、哪吒、极氪等车企纷纷开启降价模式,这不仅是给市面上销售的车型带来降价压力,也为后续推出的新车定价带来了极大的挑战。

于是可以看到在第四季度发布的新车性价比都几乎拉满了,比如2024款小鹏G9起售价26.39万元,相比老款车型低了超过4万元;智己LS6也正式发布,从预售价区间的23万-30万元,降至21.49万元起;12月的极氪007,从22.99万起的预售价降至正式发布时的20.99万元。

对消费者而言,汽车市场降价固然是利好,但是汽车售价的降低,为此买单的必然是车企和供应链企业。车企的利润被压缩,自然就会向上游供应链施加压力,上游供应商,包括芯片企业想要继续合作,就必须降价。

一些芯片厂商也向电子发烧友反馈,虽然去年芯片价格相比过去已经非常低了,但车企依然反馈称太贵,这就导致芯片价格被无下限打压。当然这背后可能还有供过于求的原因,因为这种现象反映出当前汽车芯片市场已经从卖方市场转为买方市场,定价权被掌握在需求方手中。

中国是全球最大的汽车市场,也是全球竞争最激烈的汽车市场,在这样的市场环境下,降价成了车企最为立竿见影的一剂良药。与此同时,能够维持产业链稳定发展的前提是汽车市场持续保持增长,一旦需求增长放缓或下滑,产能过剩的风险可能会对整个产业链造成严重打击。

留给国产汽车芯片厂商的机会不多了

汽车芯片市场在过去三年里毫无疑问是发展前景最好的市场,在新能源汽车浪潮中,芯片需求的高涨,让汽车芯片厂商业绩屡创新高。不过在蒸蒸日上的市场中,2023年底也有一些信号可能反映出危机的来临。

前段时间意法半导体和德州仪器都公布了2023年的业绩表现,从业绩本身以及公司对2024年的业绩预测中,能够感受到当前市场需求依然疲软。意法半导体去年整体营收和利润都同比增长,这主要得益于汽车半导体在上半年的需求增长,但到了第四季度,营收和利润双双同比下滑,营业利润甚至同比降幅高达20.5%。

德州仪器则受到模拟芯片价格战和汽车芯片需求放缓影响,2023年营收同比大跌12.5%,净利润更是大跌25%。

对于2024年,意法半导体预计第一季度收入将下降15%左右,同期德州仪器的业绩预期也大幅低于分析师平均预期。汽车芯片产能过剩的迹象越来越多,2024年很有可能重新回到整体过剩,结构性缺货的状况。

因此,2024年对于国产汽车芯片厂商而言,将会是充满挑战的一年。到底市场情况会怎样,还要看汽车市场电动化进展以及整体销量情况。

-

汽车芯片

+关注

关注

10文章

859浏览量

43384 -

车规芯片

+关注

关注

0文章

178浏览量

7327

发布评论请先 登录

相关推荐

美芯晟多款车规产品入选《2024国产车规芯片可靠性分级目录》

全国产自主可控高性能车规级MCU芯片发布

A5947国产芯片替代,MS39747,三相无感电机驱动IC 车规级

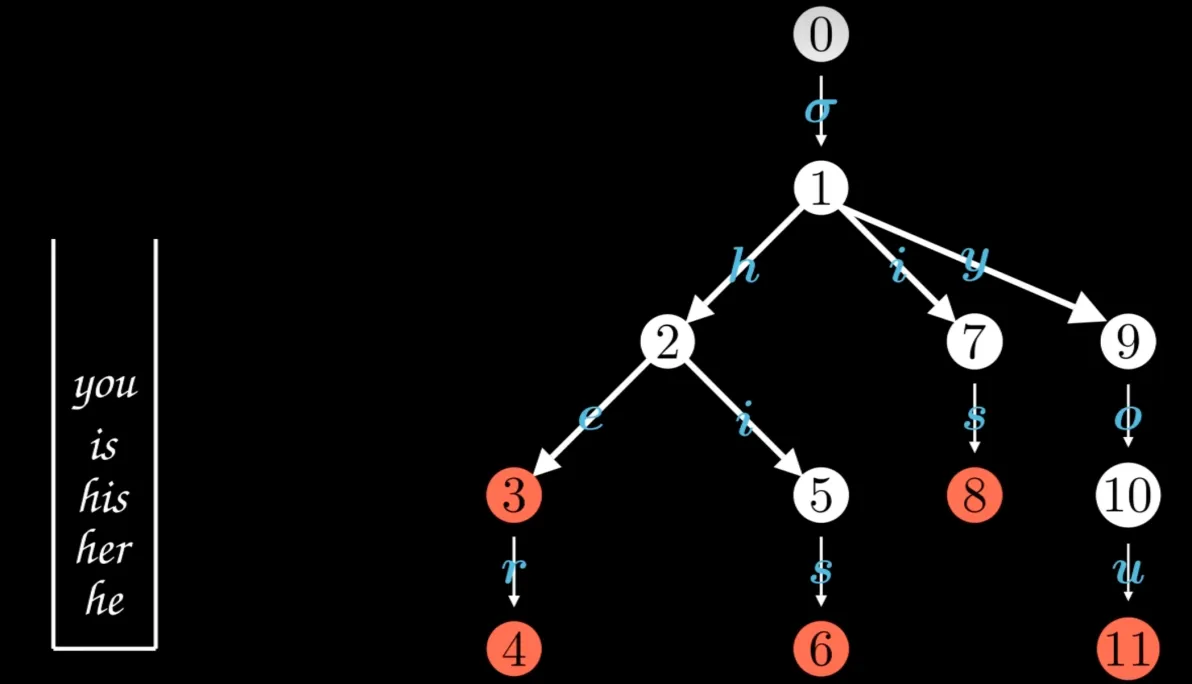

探索AC自动机:多关键词搜索的原理与应用案例

中国信通院发布“2024云计算十大关键词”

从杰发科技AutoChips AC8015看国产汽车芯片突围之路

矽力杰发布车规ASIL-B MCU

深开鸿用三个关键词,为你解读《2023 OpenHarmony 年度运营报告》

2023国产汽车芯片关键词:过车规、落地、降价

2023国产汽车芯片关键词:过车规、落地、降价

评论