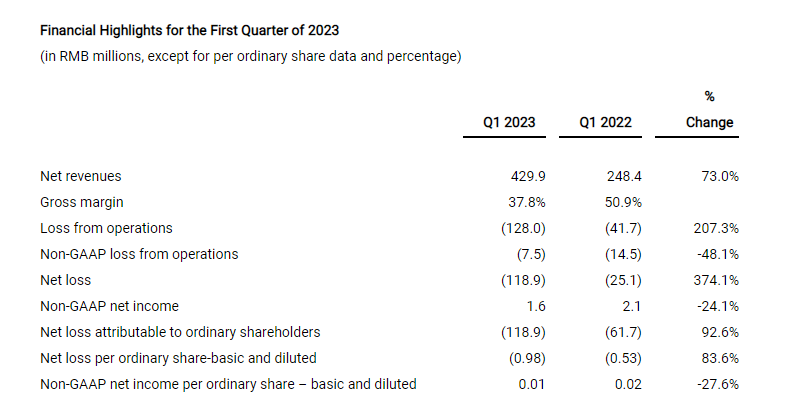

电子发烧友网报道(文/梁浩斌)5月24日早上,禾赛科技发布了其2023年第一季度财报,该季度禾赛科技营收4.3亿元人民币,同比增长73%;毛利率为37.8%,环比增长7.8%,同比下降13.1个百分点,禾赛表示毛利率同比下降的主要原因是价格较低的ADAS激光雷达产品出货量增加,同时在工厂产能爬坡阶段产能利用率较低。

图源:禾赛科技

在产品出货量方面,2023年Q1禾赛激光雷达总出货量为34834台,同比翻了5倍,累计交付量超过13.5万台。其中该季度的ADAS激光雷达出货量为28195台,自主移动激光雷达6639台。

禾赛今年一季度的业绩,无论是营收还是产品出货量的表现,都足以称得上给激光雷达行业打下一支强心针。而更加令人振奋的是,禾赛在一季度创下营收历史新高的同时,还首次在非GAAP(美国会计准则)下实现盈利、经营现金流转正!同时禾赛还因此成为了首家实现盈利的激光雷达上市公司。

其他激光雷达上市公司现状如何?

在财报中禾赛还提到一个有意思的数据:禾赛2023年第一季度的营收和交付量再次高于在美国上市的其他6家激光雷达公司同行总和。

去年年末,电子发烧友网曾报道海外激光雷达行业的状况,市值大幅缩水已经是常态,甚至有些公司市值缩水超过80%,也有比如Quanergy这样的公司被迫退市,也有公司破产倒闭(ibeo),甚至自动驾驶激光雷达的开创者Velodyne也因为种种原因与OUSTER合并。

截至5月24日,在美股上市的激光雷达公司除了禾赛之外,还剩下Luminar、Innoviz、Aeva、Ouster、AEye和Cepton这六家公司,那么目前这六家公司的状况如何?我们分别来看一下他们在2023年Q1的财报。

Luminar今年Q1的营收为1450万美元,同比增长112%,环比增长30%。Luminar表示一季度扩大了与梅赛德斯-奔驰和Polestar在下一代汽车产品线方面的合作,同时配备Luminar激光雷达的沃尔沃EX90订单量已经超过了沃尔沃汽车“最大胆、最雄心勃勃”的内部预测。Luminar还给出了公司盈利时间点预测:预计在2023年第四季度达到非GAAP基础上的正毛利率。

Innoviz今年Q1营收100万美元,同比下降43%,公司表示收入同比下降主要是由于宝马项目从销售完整激光雷达设备,转向以较低的平均售价向麦格纳销售零部件。Innoviz在财报中表示,公司已经在与全球十大汽车制造商中的8家进行积极的合作,同时有新型轻型商用车项目在Q1取得重大进展。

Aeva今年Q1收入110万美元,与去年同期相比几乎无变化。Aeva在财报中表示,一季度公司在前十汽车OEM客户中取得重大进展,且来自汽车行业的询价单数量增加。

Ouster在今年第一季度完成对Velodyne的收购,合并2月10日后来自Velodyne的收入后,Ouster一季度营收超过1700万美元,同比增长101%。但由于合并事项的运营亏损较高,导致一季度Ouster的毛利率仅为2%,去年同期毛利率为30%。

Ouster一季度销售超过3000个激光雷达,同比增长95%,公司表示主要是客户对其新的REV7系列激光雷达需求激增,同时还与新老客户达成3300万美元的订单。据称该季度公司已经向超过110家客户供应REV7激光雷达,包括Vecna Robotics、Cyngn和Balyo等仓库自动化客户,以及几家大型工业卡车运输、公共汽车和采矿设备的OEM厂商。

AEye今年一季度收入63.6万美元,同比下跌41%。在财报中公司表示在一季度通过降低成本结构方面的进展,有信心将现金生命周期(即一家企业烧光其现有现金余额的时间)延长至2024年底。从财报上的描述来看,公司经营状况令人堪忧,未有较为明确的大规模订单。

Cepton今年一季度收入150万美元,同比环比都几乎没有变化,公司收入分为产品和开发两个部分,其中产品收入120万美元,同比下降16%;而开发收入相比去年同期是新增收入,为20万美元。

Cepton目前在汽车领域的进展良好,财报显示,公司有望获得OEM厂商量产车型的最终验证,并可以继续为多款车型提供预生产激光雷达传感器;向OEM厂商提供包括网络安全、OTA、功能安全等定制功能的嵌入式软件,并完成最终交付。同时在智能基建方面,公司在2023年4月已经开始向其金额最大的订单发货,并为自主地面车辆客户提供B样,继续完善Nova系列产品。

总结下来,这6家美股上市激光雷达公司2023Q1营收合计3573.6万美元,以5月24日的汇率计算,约合2.52亿元人民币,仅为禾赛同期营收的不到60%。出货量方面,尽管仅有Ouster在财报中提供了数据,但从营收对比来看,已经没有什么悬念。

可以看到目前海外主要的激光雷达厂商目前在商业化进展上并不是太理想,一方面由于海外整车企业对于激光雷达的应用较为滞后,或者说车型开发周期长,一旦激光雷达厂商无法在一款车型的节点上实现大规模量产以及过车规,就要等待较长的时间导入下一款车型。

海外车企中只有比如Lucid等新势力车企才会较为积极地搭载激光雷达。而国内,无论是造车新势力还是传统车企,都对激光雷达持有更开放的态度,这也导致上游产品SOP的进度推进更加积极。

签下史上最大Robotaxi激光雷达合同,行业将迎来“龙头示范效应”

作为目前出货量最大的激光雷达上市公司,禾赛似乎也在起到“龙头示范效应”,订单方面在今年一季度也保持高速增长。

财报显示,禾赛今年一季度自动驾驶业务增速喜人,获得公司史上最大一笔Robotaxi激光雷达订单。同时在前装量产业务方面,该季度禾赛再获得包括理想汽车纯电平台新车型、集度汽车新车型、塞力斯汽车等多款车型订单。

据禾赛介绍,目前公司已经获得11家主流OEM的量产订单,其中包括中国最大的新能源汽车厂商(即比亚迪)、中国汽车龙头企业等,其中6家将在2023年底前开始量产交付。

除了禾赛自身之外,其实更加重要的是,一季度的业绩,向外界证明了激光雷达行业并不是烧钱的无底洞,而是存在盈利的可能。随着激光雷达的成本在近几年正在一步步兑现当初汽车行业对其的期望,过去几年间业界对激光雷达应用的种种质疑,逐步会在成本下降以及产品形态迭代(比如舱内激光雷达)下被打破。

在国内厂商的带领下,全球激光雷达市场正加速逼近爆发的临界点。

-

激光雷达

+关注

关注

968文章

3971浏览量

189907

发布评论请先 登录

相关推荐

禾赛科技ATX激光雷达获长安汽车独家量产合作

禾赛科技获得长城汽车多款车型激光雷达独家量产定点

禾赛科技持续领跑全球激光雷达市场

禾赛科技深化合作,激光雷达量产加速

禾赛科技获得奥迪新车型激光雷达量产项目定点

禾赛科技独供百度Apollo新一代无人车主激光雷达

速腾聚创、禾赛科技2023业绩起飞!激光雷达后市趋势如何?

长城汽车与禾赛科技达成战略合作 共推多款激光雷达项目落地

激光雷达公司终于赚钱了!禾赛科技Q1业绩为行业打下强心针

激光雷达公司终于赚钱了!禾赛科技Q1业绩为行业打下强心针

评论