未来2-3年主机厂将集中升级电子电气架构(EEA),加速域控制器引入

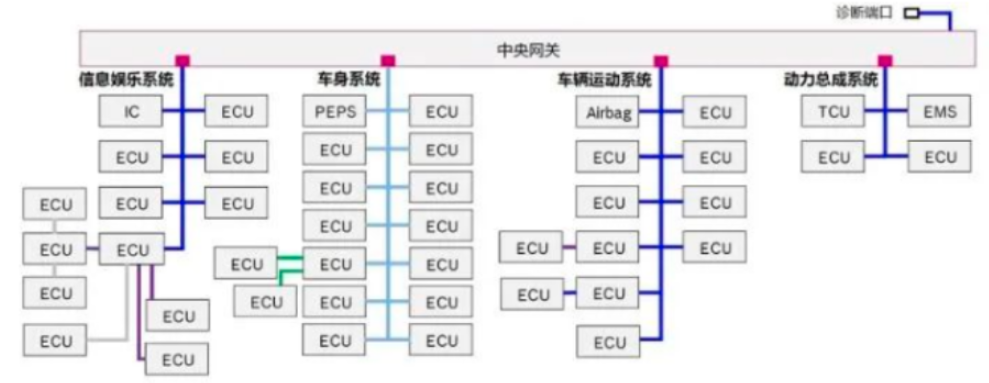

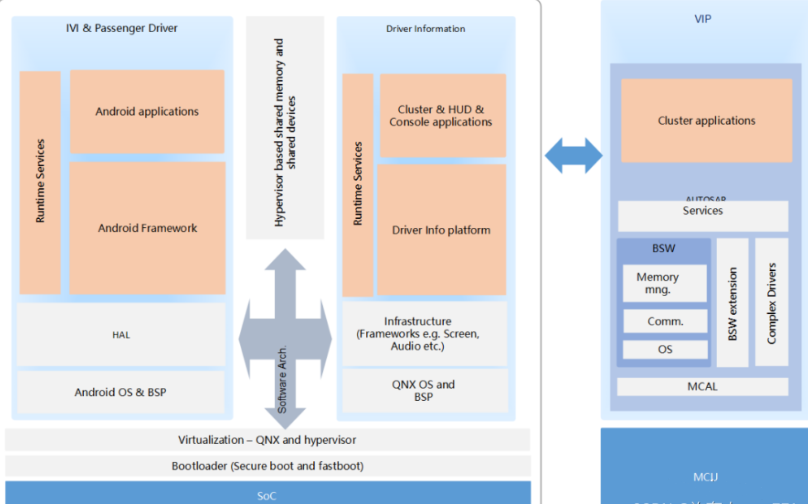

未来2-3年电子电气架构升级是主要方向,这也将加速域控制器的引入。汽车电子电气架构升级主要体现在软件架构、硬件架构、通信架构三个方面,软件架构逐步实现分层解耦,硬件从分布式向域控制/中央集中式发展,车载网络骨干由LIN/CAN总线向以太网方向发展。

目前来看,预计大部分主机厂仍会使用混合域的EEA架构,即部分功能域集中化,形成“分布式ECU+域控制器“的过渡方案,最后形成"super controller(中央超级计算机)+ zonal control unit(区控制器)"的架构,这一EEA演进过程可能长达5-10年。

从主机厂规划看,自动驾驶域、智能座舱域、中央控制域或成为三大主要增量域。

自动驾驶域控制器四类玩家间的竞争格局

随着汽车E/E架构从分布式向域集中式演化,汽车整车厂和汽车电子供应商的供应关系正发生深刻变革,汽车电子供应商数量将逐渐减少,域控制器供应商的地位将愈发重要,也吸引了越来越多的厂商涉足这一领域。

我们将自动驾驶域控制器的玩家大致分为四类:Global Tier1(系统集成商)、Local Tier1(系统集成商)、自动驾驶域控软件平台厂商、以及OEM厂商。

01

OEM主机厂

长期来看,集中式E/E架构下ECU数量将减少,功能弱化,主导权可能从供应商向主机厂转移,如特斯拉自研中央计算机CCM+区域车身控制器,E/E架构至少领先传统OEM厂商5年。国内初创企业,如蔚来、小鹏、威马、理想、上汽智己等,也已实现或宣布将自研自动驾驶域控制器,以掌握未来软件定义汽车下底层的硬件自主权,实现更加强大的OTA升级能力。

以小鹏汽车为例,小鹏计划自研的XPU自动驾驶智能控制单元实现4合1,将行车和泊车的智能控制集成,打破之前4个域之间的交互壁垒,实现更深度的域融合。

虽然越来越多的头部车企开始组建自己的软件研发团队,着手自主开发域控制器硬件以及相应的配套软件,但也几乎不可能全部自研,仍将依赖供应商提供硬件设计制造,以及更标准化的“中间件”,尤其从单域到跨域(车身域、座舱域、自动驾驶域),复杂度更是指数级上升,跨域(多域融合)高性能计算软件平台的重要性也将愈发凸显,映驰科技、东软睿驰、TTTech等域控软件平台的价值将逐渐显现。

02

Global Tier1(系统集成商)

在未来汽车E/E架构当中,尤其进入到中央计算单元+区控制器阶段,软硬件彻底解耦,硬件外设化,整车厂面临真正的挑战在于软件架构,传统的汽车供应商体系会受到巨大冲击,软件供应商的价值将进一步凸显,将出现一些域控软件的巨头企业。

为应对这一趋势变化,Global Tier1巨头也在积极搭建独立的软件平台产品以应对竞争,2021年CES采埃孚发布其最新的中间件产品,博世2020年也发布了开源自动驾驶中间件iceoryx(冰羚),同时纷纷组建规模庞大的软件研发团队加快转型步伐。

采埃孚开发的中间件计划于2024年开始搭载在量产车辆上,这一开放式的软件平台是车辆的计算运行系统及其软件应用之间的“桥梁”;同时,采埃孚将建立一个全球软件中心,以应对未来软件需求所带来的挑战。

03

自动驾驶域控软件供应商

专注于自动驾驶软件平台开发的新进厂商格外值得关注,软件出身的域控平台供应商具备向传统Tier1发起挑战的可能性,以奥迪zFAS域控软件供应商TTTech为例,全球搭载TTTech域控软件平台“MotionWise”的控制器累计已有25个以上车型SOP量产。在国内,TTTech与上汽集团合资成立了创时智驾,已为上汽成员企业配套量产iECU自动驾驶域控制器产品。

国内企业,映驰科技、东软睿驰、未动科技、纽劢科技等也纷纷推出域控软件平台产品,以抢占市场先机。域控软件平台(中间件)(介于汽车操作系统和软件应用程序之间),主要作用是将计算机硬件从软件应用程序中抽象出来,同时也作为应用程序间通信的桥梁,随着通信架构由“面向信号”向“面向服务”转变,域控中间件价值将愈发凸显。

域控中间件为整车厂和Tier 2之间搭了一个桥梁,即所谓Tier 1.5,即上连整车厂和Tier 1的软件,下连Tier 2的硬件。新的开发模式,将推动软件供应商成为汽车行业中的重要角色。域控中间件对软件水平要求很高,越来越多的初创软件厂商开始介入这一市场,将对以硬件见长的 Tier1 发起挑战。

04

Local Tier1(系统集成商)

我们可以看到,越来越多的Local Tier1自研域控制器,构建软硬件一体的自动驾驶全栈解决方案,在华为的MDC计算平台硬件上,运行着创新研发的智能驾驶操作系统AOS、VOS和MDC Core,并配套提供完善的开发工具链,合作伙伴可以基于MDC开发算法和应用,形成产业生态圈。华为MDC810计算平台已在北汽极狐阿尔法S华为HI版上实现量产。

为吉利、长安、奇瑞、宝能等配套的国产ADAS供应商福瑞泰克也已着手域控制器的研发,致力于为成本敏感的大规模量产乘用车提供全栈解决方案。福瑞泰克基于成熟的L2系统,设计了模块化、可裁剪、可扩展的软硬件一体化威廉希尔官方网站 架构,高起点开发并推出了面向量产的自动驾驶域控解决方案,其中包括ADC20、ADC25、ADC30域控制器,为主机厂提供灵活配置的自动驾驶系统。

德赛西威为小鹏P7提供自动驾驶域控制器IPU03,其2020年出货量超过一万台,已实现规模化量产,同时基于英伟达ORIN计算平台的IPU04也处于研发中,计划2022年在理想汽车上装车量产。作为英伟达全球六大合作伙伴之一,德赛西威已占据了核心卡位优势。

此外,诸如宏景智驾、小马智行、智行者、经纬恒润、英博超算等也纷纷布局自动驾驶域控制器,一方面为自身的系统集成方案配套,另一方面积极开拓OEM主机厂客户,为客户提供软硬一体的解决方案,比如宏景智驾已与江淮汽车形成深度合作并组建合资公司“域驰智能”,英博超算则为奇瑞新能源提供了L2.99自动驾驶域控制器。

智能座舱域,融合越来越多的ADAS功能将成为趋势

最终,智能汽车将成为一部移动的超级计算机兼数据中心,并将诞生新的Wintel。未来高级自动驾驶汽车时代的核心威廉希尔官方网站 将是计算平台、操作系统和应用软件,预计2030年以后,随着自动驾驶威廉希尔官方网站 路线的逐渐成熟,自动驾驶高性能芯片将与座舱主控芯片进一步向中央计算芯片融合,从而通过集成进一步提升运算效率并降低成本。

在这一趋势下,座舱电子企业无论是Tier1还是软件厂商,都在谋求将越来越多的的ADAS功能融入座舱域中(典型的比如自主泊车、DMS,未来还希望进一步融入更高级的L1/L2级ADAS功能),并提升智能座舱域的功能安全等级。

与智能驾驶域控制器类似,智能座舱领域也涌现出大量的域控软件供应商,成立仅两年多的软件基础设施供应商镁佳科技近期宣布完成超1亿美元融资,并已落地合创007、理想汽车等OEM主机厂座舱平台订单,资本已开始重视这一市场的广阔前景。

从OEM主机厂的角度来看,自研座舱域控制器的迫切性可能不如自动驾驶那么明显,主要在于座舱功能在短中期内都难以成为消费定制付费的选择,寻求第三方软件合作伙伴或是潜在选项,并积极探索实现软硬件解耦,实现更好的客户体验同时降低成本,在这一大背景下,中科创达、镁佳科技等企业已顺势崛起。

域控制器整体市场规模前景,未来5年渗透率将大幅度提升

从中国来看,现阶段行业正大规模力推L2+自动驾驶汽车量产落地,甚至无限接近于L3的L2++或L2.9级自动驾驶也正快速落地,现阶段主要受特斯拉Model系列、蔚来ES系列、小鹏P7等车型拉动。按照佐思汽研测算,预计到2025年,中国乘用车ADAS/AD域控制器年出货量将达到356.5万套,乘用车前装自动驾驶域控制器渗透率将达14.7%。

编辑:jq

-

控制器

+关注

关注

112文章

16339浏览量

177856 -

OEM

+关注

关注

4文章

402浏览量

50338 -

自动驾驶

+关注

关注

784文章

13787浏览量

166406

原文标题:域控制器研究:自动驾驶域控的四类玩家和座舱域控的三类玩家

文章出处:【微信号:zuosiqiche,微信公众号:佐思汽车研究】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

经纬恒润全栈底盘域控制器成功量产,开启智能出行新篇章

Arm Cortex-R82AE赋能高性能区域控制器设计

大众与小鹏签署电子电气架构威廉希尔官方网站 战略合作框架协议

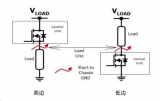

汽车区域控制器架构趋势下,这三类的典型电路设计正在改变

浅析ADAS域控制器威廉希尔官方网站

未来2-3年主机厂将集中升级电子电气架构(EEA)加速域控制器引入

未来2-3年主机厂将集中升级电子电气架构(EEA)加速域控制器引入

评论