春节已经倒计时。不过,在锂电产业,春节比往年更“渺小”。

来看一下锂电下游的新能源汽车领域2020年的成绩与发展趋势。2020年全年,我国新能源汽车产销分别完成136.6万辆和136.7万辆,同比分别增长7.5%和10.9%,好于市场预期。

行业预计,2021年国内新能源汽车销量将达到200万辆,增速将接近50%;带动国内动力电池装机量将达到100GWh,增速达55%。此外,按《新能源汽车产业发展规划》,2025年电动汽车新车销售占比要达到20%。这表明,未来5年,新能源汽车行业的年复合增长率要达到37%以上。

需求已经摆在这里,动力电池的扩产也就顺理成章。

扩产与加班同步

动力电池企业对车企的需求早有预断并着手规划扩产。

以头部企业为例,宁德时代已在2020年年初及年末,分别公司投资300亿元与390亿元,从而令自家的产能在2-4年内增加120GWh-150GWh。

比亚迪不断扩产重庆璧山基地,并加速湖南、贵州等基地的建设,2020年12月21日,比亚迪签约合肥,持续布局扩产。

国轩高科则在被大众中国收购后,募资73.06亿元,用于年产16GWh高比能动力锂电池产业化项目、年产30000吨高镍三元正极材料项目等。2020年7月20日,柳州国轩年产10GWh动力电池生产基地正式奠基。

……

有一个问题是,扩产到达产,需要较长时间才能实现,但现在的情况是,动力电池已经供不应求了。例如,有媒体报道称,特斯拉希望宁德时代在2021年满足其30万辆电动汽车的动力电池供应,而宁德时代为满足其它客户供货需求,只能答应20万辆配套供给。

这个背景下,过年需要加班就成为燃眉之急。

宁德时代的春节加班已成榜样:该公司某招聘网站上发布的公告,表示因年终订单暴涨,为鼓励大家春节继续留守加班工作,以保证公司出货,特设重大奖金激励。底薪2300-2700元的职位经奖励后,金额合计达13100元,且是扣完五险一金的纯收入!

如上图所示,这就是“春节不回家,底薪2300的学徒工税后月收可达1.3万”的由来。

此外,赢合科技等企业也表示春节要加班。赢合科技方面表示:“目前订单生产量非常饱和,今年春节期间都可能要加班加点完成客户订单。”

涨价与缺货并行

市场需求大,企业扩产规模大,所需的原材料就多,由此,目前已经掀起一轮剧烈的锂电原材料涨价潮。

其中,又以磷酸铁锂、铜箔、电解液三大材料价格涨幅最为明显。磷酸铁锂材料占电池成本26%,1月份涨价幅度达20%;铜箔占成本12%,1月涨价幅度达14%;电解液占成本16%,1月涨价幅度达45%。

来自高工锂电方面的市场调研显示,磷酸铁锂材料方面有企业的指出:“产线满负荷运转,现在价格一天一变,一线大厂直接封盘不报价了。”

隔膜涂覆材料方面则有企业表示:“现在订单非常饱和,满产排产已经覆盖整个一季度,过年加班没得休息。”来自隔膜涂覆材料企业内部人士反馈。

有电解液厂商称:“不是我们不想供货,上游严重缺货供不上,我们也没有办法。”

有电池结构件工厂直言:“产能供应不过来,现在客户天天在厂里追,感觉快要被客户‘绑架’了。”

……

由此看来,锂电材料已经不止涨价,更是缺货了。

虽然从目前形势看,需要时间的扩产已然来不及,但放眼长远,不少企业的扩产以及组团动作则正在进行中。

例如,1月20日锂电三元前驱体龙头企业中伟股份发布公告称,已与钦州市人民政府签署北部湾产业基地项目投资合同书,项目总投资约230亿元,分期开发。项目一期投资约100亿元,主要建设年产15万吨前驱体和7万吨金属镍钴及其综合循环回收设施,用地约1500亩,建设期为4年。

例如,1月18日德方纳米发布公告称,公司与宁德时代以及江安县人民政府签署投资协议书,约定在四川省宜宾市江安县投资建设“年产8万吨磷酸铁锂项目”,项目总投资约18亿元,分2期建设,总建设周期为36个月。

此外,例如容百科技、当升科技、道氏威廉希尔官方网站 、厦钨新能、湘潭电化、璞泰来、杉杉股份、翔丰华、凯金能源、璞泰来、星源材质、恩捷股份、福鞍碳材料、湖北宝乾、金泰能、闽光新材料等锂电材料企业也在积极规划产能扩张。

更上游的电池级碳酸锂也不甘示弱,国内电池级碳酸锂价格涨势不断。例如,有数据显示,电池级碳酸锂从2020年7月开始触底,10月起开始回升,年底超过5万元/吨。根据1月19日的报价,碳酸锂售价已超过7万元/吨,单价较一个月前上涨2万元,涨幅超40%。

行业集中度持续提升

当然,新能源产业发展至现阶段,也并不是所有企业都能够分享当中的红利。这在锂电池行业中表现得犹为明显。

对比之下见真章。相比2019年企业装机量排名,2020年部分二三梯队国内企业遭遇明显困境。例如,在排名前十的企业中,此前在列的时代上汽、比克电池、欣旺达三家企业在2020年已经跌出Top10行列,取而代之的是LG化学、松下两家外资企业和一骑绝尘的电池新势力瑞浦能源。

2020年我国新能源汽车市场共计72家动力电池企业实现装车配套,较去年同期减少7家,排名前3、前5、前10的动力电池企业装车量分别为45.4GWh、52.3GWh和58.4GWh,占总装车量比分别为71.3%、82.1%和91.8%。对比2019年数据,排名前10动力电池企业装车量占比增加3.9%。

可以预见是的,2021年全球动力电池需求将进一步提速,头部的电池系统生产商有望强者恒强,保持较高的市场份额!

摆在眼前的问题已经变成:现在备多少原材料合适?电池企业如何选择缺货环境下的原材料供应商?原材料供应商将优先为谁供货?

责任编辑:xj

-

锂电池

+关注

关注

260文章

8106浏览量

170034 -

动力电池

+关注

关注

113文章

4534浏览量

77638 -

新能源汽车

+关注

关注

141文章

10530浏览量

99456

发布评论请先 登录

相关推荐

动力电池阻抗分析

温度是如何对动力电池的性能造成影响?

动力电池和储能电池的区别 储能电池与动力电池电芯有区别吗

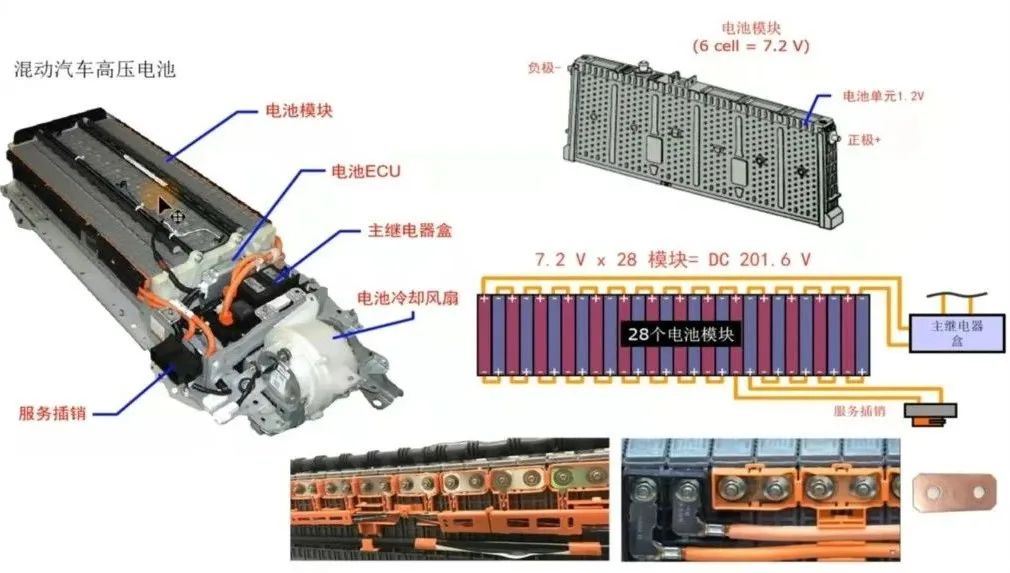

动力电池结构与原理介绍

动力电池:扩产与加班同步

动力电池:扩产与加班同步

评论