今年的“黑天鹅”过境后,让科技股成为了投资者眼中的“香饽饽”,其中FAANMG(脸书、亚马逊、苹果、奈飞、谷歌、微软)主导者这轮股市的强势上涨。

但是当大家目光聚焦于此时,其实SaaS领域近几年已悄然成长,尤其是在今年SaaS板块股价增长明显。据Wind统计数据显示,在过去4年中,FAANG综合涨幅只有330%,但SaaS龙头股综合涨幅却高达880%。

随着SaaS时代的到来,网络安全在其中扮演着愈加重要的角色,也带火不少云安全相关的企业。12月3日,处于云安全赛道的Okta、CrowdStrike和Zscaler同时发布了最新季度的业绩报告。财报发布后,它们的盘后股价分别对应上涨超过8%、12%和12%。

通过三家公司的财报数据,或许能由此窥见SaaS板块的增长逻辑,以及背后的机遇和挑战。

处在SaaS黄金赛道,三家新型SaaS企业Q3表现如何

年初至今,全球SaaS板块表现亮眼。而Okta市值达到近300亿美元,今年股价累涨110%;CrowdStrike市值超320亿美元,今年累涨184%;Zscaler市值近200亿美元,今年累涨超210%。受益于“黑天鹅”事件的利好后,正是由于它们的业绩迎来爆发,推动着市值和股价快速上涨。

1. Okta:后SaaS时代的零信任龙头

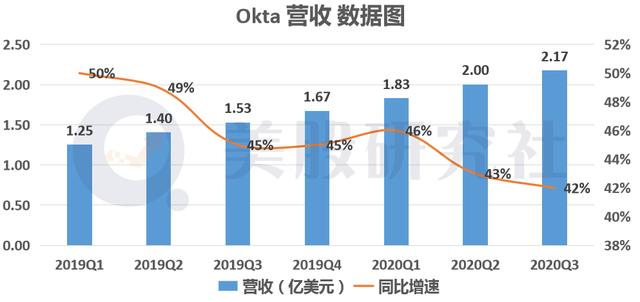

Okta最新季度收入为2.17亿美元,同比增长42%。其中,订阅模式是主要的获利渠道,收入同比增长43%。

目前剩余履行合约为15.8亿美元,同比增长53%,预计将在未来12个月内确认这些收入。

结合连续多季度的情况可以发现,虽然收入规模在逐步扩大,但是其收入同比增速也在逐渐趋缓。

与此同时,Okta的费用支出也随之增长。营业费用为2.12亿美元,同比增长34.5%。其中,最新季度的研发费用为0.58亿美元,同比增长39%;营销费用为1.10亿美元,同比增长26%。

在这样的情况下,Okta的亏损幅度扩大至0.73亿美元,成为2019年初至今单季最大亏损金额。

2. CrowdStrike:端对端安全的新型代表

CrowdStrike目前是新型安全公司的代表之一,业务方面主要是其充分利用复杂的数据分析威廉希尔官方网站 来侦测网络中的异常现象,因此能够主动识别互联网是否被攻击。

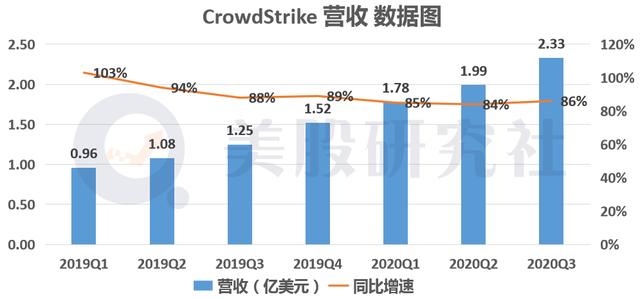

财报显示,最新季度营收为2.32亿美元,同比增长86%。其中,订阅收入为2.13亿美元,同比增长87%。

公司的规模效应进一步凸显,其订阅毛利率高达77%,而去年同期为74%。本季度增加了1186个新订阅用户,总计达8416个,同比增长85%。

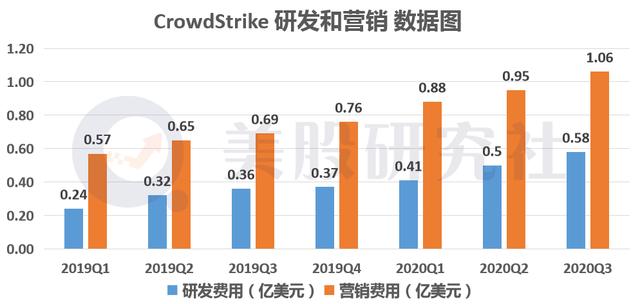

营销费用为1.06亿美元,同比增长54%;研发费用为0.58亿美元,同比增长60%。和Okta类似,目前依然处于亏损之中。本季度亏损了0.24亿美元,较去年同期的0.35亿美元有所收窄。

3. Zscaler:ZTNA威廉希尔官方网站 的先行者

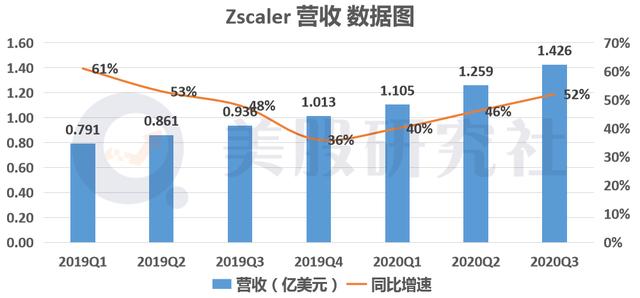

最新季度营收为1.43亿美元,同比增长52%。相较于Okta和CrowdStrike,Zscaler受到今年疫情影响则更为明显,自年初同比增速实现反弹后,目前营收规模处于加速扩张的趋势中。

本季度的毛利率为77.7%,略低于去年同期的79.1%,但依然处于高水平区间内。

营销费用为0.97亿美元,同比增长63%;研发费用为0.36亿元,同比增长76%。净亏损高达0.55亿美元,较去年同期的0.17亿美元扩大222%。

不难发现,高昂的营销和研发费用使得它们均未摆脱亏损的困境。但是,三家SaaS企业都有着高于40%的营收同比增速,以及至少70%的毛利率。之所以它们享受着资本市场赋予的高估值时,可能是它们可持续的成长能力以及潜在的盈利空间。而这背后,其实有着许多更深层次的原因。

后SaaS时代浪潮袭来,行业“新宠”有何增长动力?

回顾多年云计算市场的发展,其实2020年之前云服务便渗透到大量企业。企业对于业务云化的高需求已然形成趋势,而今年这一进程得到了进一步推动。

Gartner统计数据显示,2019年全球云计算市场的总体市场规模达1883亿美元。其中SaaS是最大的细分市场。美SaaS发展相对成熟,2019年其SaaS市场规模达1095亿美元,占云计算市场总体规模的58%,而企业在云计算上的支出已达到1240亿美元。

今年大环境带来了契机,也让云计算的实践能力得到充分验证,反过来也对行业本身的发展起到了很大的促进作用。随着海外SaaS渗透率进一步提高,这三家公司都出现了40倍市销率以上的高估值,受到机构的青睐。而他们能够从中脱颖而出,与创新威廉希尔官方网站 和商业模式密切相关。

一.踩住后SaaS时代发展浪潮,开辟新的赛道

随着云计算的渗透率逐步提升,企业SaaS从单点垂直应用走向多云管理。根据Rightscale,去年69%的企业采用混合云架构,平均一个企业已经使用4.9朵云。因此,SaaS逐步迈向多云管理,部分企业采用混合云架构,形成分布式的网络环境。

在这样的背景下,数据安全的重要性远超传统互联网时代,比如迈克菲曾经提供的防火墙保护难以更好地防止数据泄露。目前,企业安全从传统的以网络为中心转变为了以身份、数据、进程为核心,因此这条新的赛道诞生出了包括Okta、CrowdStrike和Zscaler在内的新型SaaS公司。

Okta在其中提供身份识别和统一登录接口服务,已在全球访问管理市场占据第一的市场份额。并且拓展到了B2B、B2C等身份管理市场,不断打开成长天花板。

CrowdStrike在端对端安全领域十分擅长,能够利用复杂的数据分析来侦测网络中的异常现象,因此能够主动识别互联网是否被攻击。

而Zscaler在安全Web网关上有着独特的创新解决方案,在18年时与微软云APP集成,而且同年其零信任架构获得AWS的安全能力认可。

二.巨头环伺之下,借网络效应构筑竞争壁垒

在巨头环伺之下,SaaS企业需要快速取得网络效应才能确保成长的可持续性。通俗来说,就是要在短时间内形成庞大的用户群体,用户数量增加后网络效应凸显,产品本身的价值也会增加。

Okta凭借中立性和先发优势形成网络效应,在巨头微软Active Directory的竞争之下,成为零信任领域市值领先的公司。其单点登录产品具备跨边网络效应,集成的应用越多,客户越容易买单。一旦买单的用户越多,更多的应用愿意开放集成。

CrowdStrike目前向多个行业的公司或组织提供服务,目前不仅为大型企业提供对应的解决方案,而且也适用于中小企业,这意味着公司具有更广阔的潜在客户群体。而Zscaler亦是如此,它们都有着共同的特征。

处于云视讯赛道的Zoom更是发挥网络效应的代表,在巨头忽略的中小客户市场凭借用户体验快速崛起。而相对来说,Slack强调的是企业内部协同,网络效应尚不够强大。微软前几年将Teams面向老用户开放,利用自身客户基础,产品生态层面的优势和Slack竞争。

三.创新的订阅销售模式,新型SaaS企业快速打开市场

Okta、CrowdStrike和Zscaler快速发展与它们采用的销售模式同样有着莫大的关系。随着SaaS的渗透率逐步提升,用户对于SaaS的使用习惯已经形成,使得SaaS销售方式可以更加灵活,诞生出了新一代的订阅销售模式。

收入方面,订阅模式有别与传统的许可证买断模式,若公司开发的软件被企业客户认可,按月或按年的收费方式将给自身带来连续稳定的经营现金流,并进一步扩大业务规模。

而成本支出方面,SaaS企业产生的软件研发成本的分布更加集中于软件开发前期,若软件研发完成其后续投入仅是在后台服务器费用和设备维护等固定成本支出上,该部分受到客户数量变动影响较小。

这意味着,一旦SaaS企业初具规模,将大幅平摊成本支出。加上其连续稳定的收入来源,使得公司更易实现非常可观的毛利和净利润。

Zoom诞生之初,重点聚焦于思科、微软和谷歌还未彻底挖掘的中小企业客户,通过“Free+Prime”的方式提供免费试用。Zoom使用门槛低,且价格低于竞品,由2C的口碑去影响2B的订购决策。这种自下而上渗透的模式,有助于降低销售费用。

而“老一代”SaaS公司,如Salesforce、Workday、ServiceNow等,需要说服企业从传统软件转向云服务的模式,且客户类型不断向大型客户上移,往往面临较高的销售费用。因此,它们很难以在保证盈利能力的同时,兼顾好成长性。

结语:

总的来看,Okta、CrowdStrike和Zscaler在营收上都有着较高的增速,而管理层对于下季度和全年的业绩指引更是为它们股价上涨添了一把火。

虽然五家公司的业务并非完全相同,但其提供的云服务,在B端一直都有很强的需求。这些除了企业对于SaaS高需求的推动外,更离不开公司本身商业模式的优越性。

在云计算服务向好的大背景下,未来它们很有可能将延续此前取得的佳绩。不过,长期亏损一直是困扰着他们的难题之一,这将会在一定程度上限制它们的估值提升。未来Okta、CrowdStrike和Zscaler能否撑得起市场对其较高的期待,美股研究社也将持续关注。

责任编辑:xj

-

云计算

+关注

关注

39文章

7788浏览量

137383 -

SaaS

+关注

关注

1文章

363浏览量

36922

发布评论请先 登录

相关推荐

晶科能源登顶PV Tech 2024 Q3可融资性评级报告

韩国JNTC为三家芯片封装企业供应新型TGV玻璃基板

AI芯片驱动台积电Q3财报亮眼!3nm和5nm营收飙涨,毛利率高达57.8%

云容器引擎属于saas层服务吗?二者是什么关系

中车永济电机旗下三家子公司荣获秦创原建设优秀企业称号

蔚来获准在中国建第三家工厂 总产能将增至100万辆

设备监控物联网SaaS平台是什么?设备监控物联网SaaS平台的功能

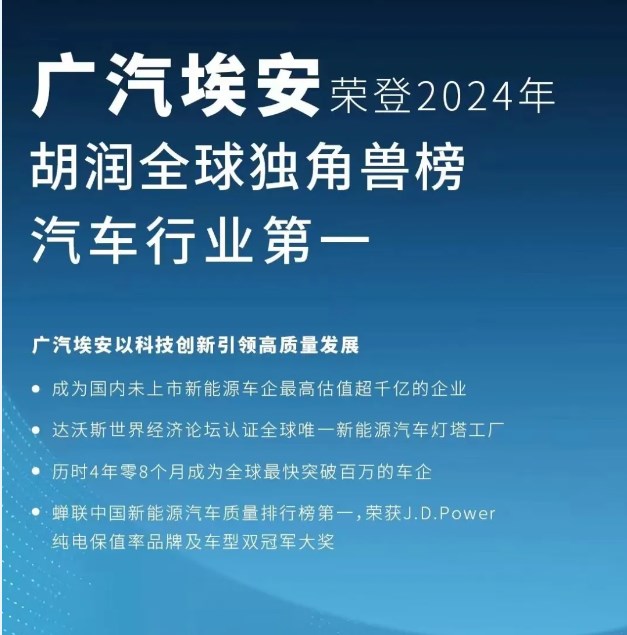

广汽集团旗下三家企业荣登2024胡润全球独角兽榜

处在SaaS黄金赛道,三家新型SaaS企业Q3表现如何

处在SaaS黄金赛道,三家新型SaaS企业Q3表现如何

评论