8 月 13 日,赛默飞世尔(Thermo Fisher)宣布,收购 Qiagen 所有普通股的提议已经失效,Qiagen 将根据协议向赛默飞世尔支付 9500 万美元的补偿款。 Qiagen 首席执行官表示,接下来将着手收购新冠病毒和流感测试开发商 NeuMoDx 的计划。 这起收购未能成功的原因在于只有 47.02% 的股份赞同 Qiagen 以当前价位出售,而此前达成的收购协议规定,当超过 66.67% 的股份赞成 Qiagen 出售时,收购意向才能达成。 新格元创始人方南曾在 Qiagen 任职单细胞测序项目负责人。她告诉生辉,赛默飞世尔和 Qiagen 合作告吹的原因可能是价格和策略没有谈拢。“一般产品公司不会愿意并购服务公司,服务公司毛利率低,挣钱辛苦,PS(价销比)和 PE(市盈率)都比产品公司低不少,不是好标的。新增长点永远在新威廉希尔官方网站 和新应用上,服务公司本身带来不了增长。” 美国投资银行 SVB LeerinkSVB Leerink 的分析师表示,赛默飞世尔拥有多元化业务,正在进行 200 多个冠状病毒疫苗和治疗项目,预计将从新冠测试中获得持续收益,因此未来发展仍具有很大潜力,“我们认为收购要约的终止没有任何不利影响。” 但美国投资银行 Evercore ISI 的分析师认为,赛默飞世尔的疫苗业务比诊断业务更具可持续性,尽管 2021 财年“很可能会从新冠测试中获得一些持续收益”,但不可能长期维持下去。三次出价均遭拒 这是一场旷日持久的收购案,最早的公开消息可以追溯到 2019 年 11 月。 赛默飞世尔的收购机会可能源于 Qiagen 当时出现的一些变动。在 2019 年 3 季报中,Qiagen 的销售额增长未达预期,尤其是在中国的销售额下降了 24%,导致出现 1.61 亿美元的净亏损。随后,在 Qiagen 任职长达 27 年的首席执行官 Peer Schatz 辞去首席执行官兼管理委员会主席职位,由高级副总裁 Thierry Bernard 担任临时首席执行官;同时,Qiagen 还下调了季度销售增长预期,导致其股价出现 17 年来最大跌幅。

图丨 Qiagen 股价走向(来源:Yahoo) 2019 年 11 月 13 日,市场上出现 “Qiagen 将被出售” 的消息。 11 月 14 日,彭博社援引知情人士消息称,赛默飞世尔正在考虑收购 Qiagen。这笔潜在的交易可能成为赛默飞世尔自成立来最大的一笔收购,超过该公司于 2017 年以 50 亿美元收购制药原料制造商 Patheon NV 的交易;赛默飞世尔目前最大的收购事件是 2014 年斥资 150 亿美元收购 Life Technologies Corp.。当天,Qiagen 的市值约为 80 亿美元,赛默飞世尔的市值则已超过 1200 亿美元,是生命科学领域市值最高的公司。 传出 “出售” 传闻后,Qiagen 股价暴涨,重回 40 美元以上。西门子医疗、赛默飞世尔、丹纳赫、安捷伦科技等作为潜在收购方被媒体多次分析报道,分析师预测,收购价格可能在每股 40-45 美元之间,有更乐观的分析师认为在 47-50 美元左右。不过,Qiagen 方面虽然接到了多个收购邀约,但最终还是认为“目前出售公司并不是最好的选择”,从而拒绝了赛默飞世尔和其他潜在收购方。 2020 年,新冠疫情在全球范围内爆发。赛默飞世尔的短板在于临床诊断,一向以临床诊断业务见长的 Qiagen,此时在赛默飞世尔眼中无疑变得更具吸引力。 3 月 3 日,赛默飞世尔再次将这起收购案摆上了谈判桌,这次的出价达到了 39 欧元每股,收购总价值为 104 亿欧元,相比当时 Qiagen 的股价,溢价达到 23%。 但在当时,全球范围内确诊的新冠病例还不到 10 万人。随着新冠肺炎席卷全球,截至目前,已经有超过 2230 万人确诊,Qiagen 新冠肺炎诊断试剂和分子测试产品的需求大增,第二季度的初步数据显示其全球净销售额与 2019 年相比增长了 18%至 19%。在新冠暴发期间,Qiagen 股价总体保持上涨趋势,多次超过赛默飞世尔 39 欧元的收购报价。 持有 Qiagen 8% 股份的对冲基金 Davidson Kempner 表示,认为赛默飞世尔的现有报价仍然偏低,50 欧元每股的价格与 Qiagen 的价值更为相符。 7 月 16 日,赛默飞世尔再次宣布与 Qiagen 达成一项补充条款,将出价提高到 43 欧元每股,意味着总收购价提高了约 10 亿欧元。当时赛默飞世尔宣称,“这将是最高的、也是最后的报价”。 新冠疫苗的广泛上市还遥遥无期,这意味着很可能人们仍要在一段时间内与新冠共存,核酸检测仍将保持巨大的市场需求,相关企业的盈利和市场的估值很可能还会不断攀升。赛默飞世尔口中的“最高报价”,仍然没有满足绝大多数 Qiagen 投资者的预期。 赛默飞世尔一年之内“三顾茅庐”,仍未将 Qiagen 收入囊中。 补全临床诊断短板在赛默飞世尔的业务结构中可以看到,在 2020 年第二季度,赛默飞世尔营收 19.44 亿美元,同比增长 0.52%。

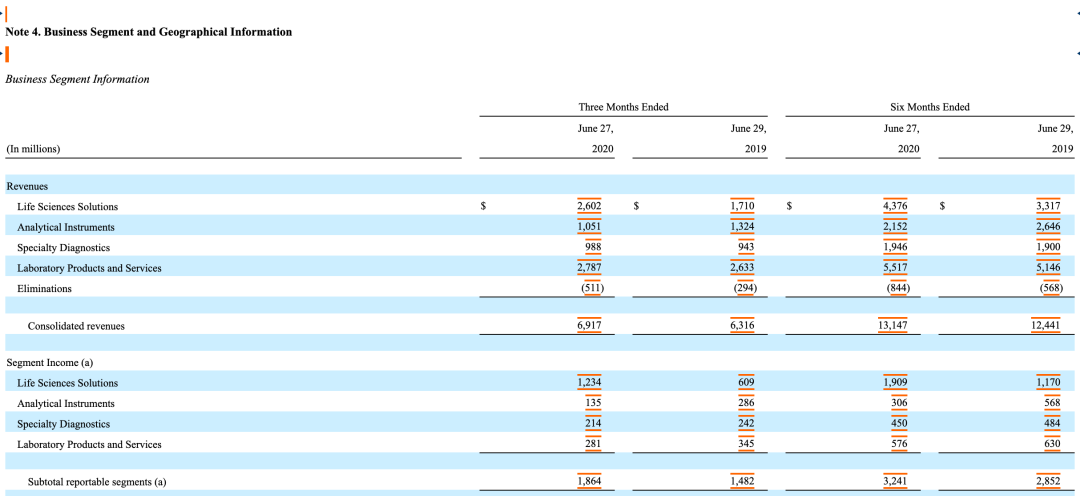

其中,实验室产品和服务收入最高,为 27.87 亿美元,同比增长 5.84%;

生命科学业务收入为 26.02 亿美元,但增长迅速,同比增长 52.16%;

分析仪器收入 10.51 亿美元,同比下降达 20.62%;

临床诊断收入最低,为 9.88 亿美元,在新冠肺炎的大背景下,诊断业务的同比增长率只有 4.77%,部分原因在于赛默飞世尔在 2019 年 6 月以 11.3 亿美元的价格出售诊断公司 PHC Holdings Corporation。

图丨赛默飞世尔 2020Q2 收入结构 在今年 3 月,赛默飞世尔曾指出这项交易的四大意义:拓展赛默飞世尔的诊断产品组合;提升赛默飞世尔的分子诊断实力;有助于 Qiagen 的产品通过赛默飞世尔平台提供给更广泛的地区;实现协同效应。“赛默飞世尔已经建立了领先的专业诊断能力,包括过敏、自身免疫、移植诊断和临床肿瘤学检测。Qiagen 在分子诊断领域拥有强大的实力,产品矩阵专注于传染病和其他疾病领域。收购完成后,公司将加速开发更精确、更快速、更全面的测试方案。…… 赛默飞世尔希望在收购完成后的第三年实现 2 亿美元的总协同效应。” 近年来,随着分析仪器业务增长疲软成为行业现象,基因检测上游的相关企业纷纷沿产业链上、中、下游进行收购布局,意图发掘新增长点;2020 年,新冠疫情使得诊断需求大增,快速提升临床诊断能力的重要性愈发凸显。这是赛默飞世尔在今年 3 月重启收购案的原因之一,也很可能将驱动它继续寻找下一个收购标的。

-

赛默飞世尔

+关注

关注

0文章

5浏览量

6119

发布评论请先 登录

相关推荐

默克集团在日本投资逾7000万欧元建先进材料开发中心

捷邦科技4.08亿收购赛诺高德51%股权

赛默飞发布新一代Iliad透射电镜

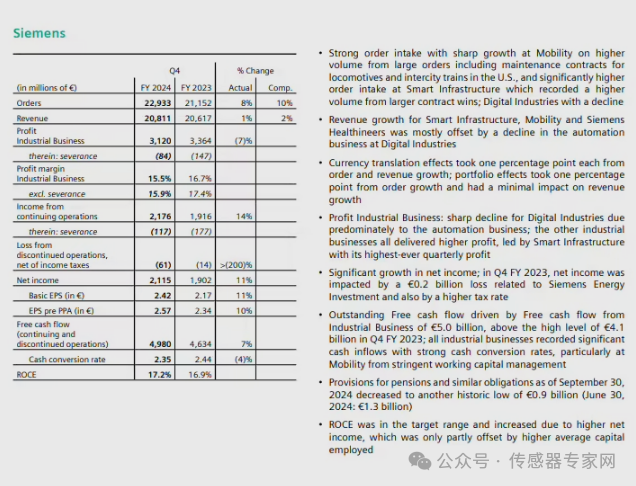

西门子2024财年收入759亿欧元同比增长3%,净收入90亿欧元创历史新高

114亿欧元太便宜!赛默飞世尔收购Qiagen的提议已经失效

114亿欧元太便宜!赛默飞世尔收购Qiagen的提议已经失效

评论