7月20日,寒武纪科创板首发上市,发行价每股64.39元,开盘价为250元/股,涨幅288%。最高价更是达到了295元/股,涨幅358%!市值一度突破1000亿人民币,不过随后股民信心有所不足,股价开始下滑,上午收盘于半天最低价215.22元/股。

寒武纪表示,此次发行募得资金将主要用于新一代云端训练芯片及系统项目等。

6月2日,上交所发布审议结果,同意寒武纪科创板首发上市,距离其科创板IPO申请仅过去了68天。据悉,寒武纪此次公开发行的战略配售方为联想北京、美的控股、OPPO移动、中证投资,共获配710.4536万股。其中,联想、美的、OPPO的限售期为12个月,中证投资的限售期为24个月,自上市之日(7月20日)起开始计算。

值得注意的是,寒武纪此次上市发行的流通股占比较小,存在流动性不足的风险。招股书显示,本次发行后总股本为40,010.00万股,其中上市初期无限售条件的流通股数量为3110.48万股,占本次发行后总股本的比例为7.77%。

公开资料显示,寒武纪成立于2016年,主营业务是通用型人工智能芯片的研发、设计和销售。团队履历亮眼,公司首席威廉希尔官方网站 官梁军曾履职华为海思半导体公司。而其科研团队与中科院绑定紧密,创始团队成员主要来自中科院原“龙芯一号”的核心研发团队。目前中科院也持有寒武纪18%股份,为第二大股东。

85后创始人身家300亿

图片来源 / 百度百科

寒武纪董事长、CEO陈天石生于1985年,曾担任中科院计算所研究员及博士生导师,并于2016年创办寒武纪。

随着寒武纪成功上市,85后陈天石个人财富水涨船高。

招股书披露,陈天石作为实控人,持有寒武纪约1.2亿股股份,持股比例高达33.19%。按照开盘1000亿的市值计算,陈天石持股对应的市值超300亿元。

高估值背后的隐忧

虽然寒武纪开盘股价暴涨,市值突破千亿,但是不可忽视的一点是目前寒武纪仍然处于亏损状态。特别是自从失去华为这个大客户之后,寒武纪营利能力让人堪忧,看不到更大的业绩增长点。

我们知道芯片领域一直是投入大,回报周期长的“硬骨头”。据招股书资料显示,寒武纪在17年、18年和19年,研发费用分别为2,986.19万元、24,011.18万元和54,304.36万元,研发费用率分别为380.73%、205.18%和122.32%。虽然公司三年实现了营收50倍增长,但仍旧赶不上研发烧钱的速度,目前仍处于亏损阶段。寒武纪预计其2020年上半年将亏损约2.10亿元-2.30亿元。

寒武纪从实现完整产品线到从科创板上市,在不到一年的时间里,曾经受到热捧的寒武纪却一度因其核心业务客户集中度过高、盈利能力等备受质疑,而这份质疑,自其发布招股书披露业绩及财务状况的一刻,到达了顶峰。

招股书显示,寒武纪目前的核心业务主要来自于终端智能处理器的IP授权,第二、三大业务则分别为云端智能芯片及加速卡业务、智能计算集群系统业务,而以思元220芯片为代表产品的边缘端业务,则因于2019年底才推出,故而在报告期内尚未产生收入。

在这其中,终端智能处理器的IP授权业务收入,在报告期内分别占到总体收入的98.95%、99.69%以及15.49%。其中来自对华为海思终端智能处理器IP授权业务的金额占到总体IP授权业务的100%、97.94%以及92.56%。

更令人深思的是,寒武纪在招股书中指出,2019年该业务较上年下滑41.23%,系华为海思选择自研终端智能芯片所致,并明确表示,公司与华为海思未达成新的合作,并且短期内难以开发同等业务体量的大客户,因此预计2020年公司该业务将继续下滑。

公司第二、三大业务面临着相似的窘境。根据招股书,2019年公司云端智能芯片及加速卡业务的收入为7888.24万元,关联方中科曙光的相关销售额占到了总体的80.94%,其他非关联方客户为江苏恒瑞通、浪潮以及金山云共计销售占比不到20%;智能计算集群系统也主要来源于与珠海市横琴新区管理委员会商务局、西安沣东仪享科技服务公司合作的项目。

国元证券认为,预计寒武纪2020-2022年三年营收分别为6.27亿元、9.12亿元和 13.28亿元,归母净利润分别为-2.77亿元、-1.91亿元和0.85亿元,到2022年有望扭亏为盈。

-

寒武纪

+关注

关注

11文章

186浏览量

73888 -

人工智能芯片

+关注

关注

1文章

120浏览量

29102 -

科创板

+关注

关注

4文章

896浏览量

27576

原文标题:寒武纪开盘暴涨350%,市值突破1000亿,85后创始人身家超300亿!千亿盛宴背后隐忧不可忽视!

文章出处:【微信号:WW_CGQJS,微信公众号:传感器威廉希尔官方网站 】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

算力概念股寒武纪20cm涨停市值重回千亿

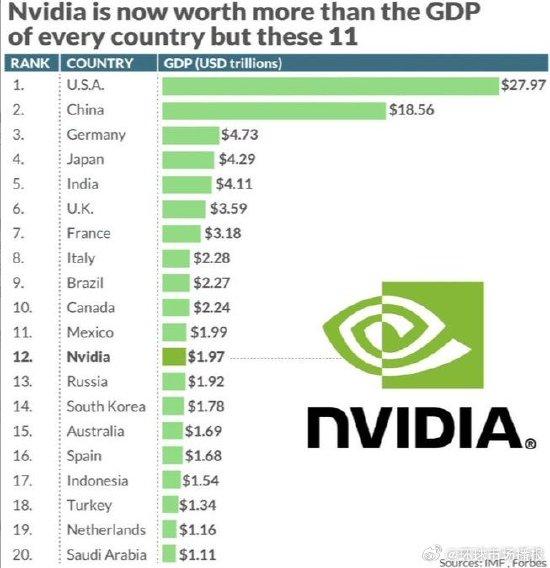

暴涨:英伟达市值一夜涨1.6万亿元 特斯拉市值一夜暴涨2700亿

股价突破1000美元!英伟达Q1净利暴涨628%

极氪上市创下新能源汽车上市最快纪录,市值超498.73亿人民币

寒武纪2023年业绩报告:营收同比下降2.7%,亏损收窄32.47%

寒武纪2023年报出炉:营收稳健亏损收窄 毛利率达69.16%

英伟达市值跃居全球第三,超越沙特阿美

AMD市值首次突破3000亿美元

市值最高的半导体公司 英伟达市值短暂突破两万亿美元

寒武纪与智象未来联手,推动视觉大模型的威廉希尔官方网站 创新与应用

寒武纪与智象未来达成战略合作并完成大模型适配

艾罗能源敲响开年第一钟!开盘涨超76%,总市值逾154亿

寒武纪开盘暴涨350%,市值突破1000亿

寒武纪开盘暴涨350%,市值突破1000亿

评论