先有日本东芝停电事故,影响东芝Memory和西数SANDISK的供应;再是7月1日,日本突然对韩国出手,限制三种半导体材料的出口(含氟聚醯亚胺用于OLED面板生产、光刻胶和高纯氟化氢用于半导体晶圆生产)——近期这些事端促生业内朋友们一个不可缺少的话题:NAND价格要触底反弹了?

所谓的限制出口,一方面是出口手续从简化手续变为申请许可,得到审批一般需要等待90天;另一方面,日本将可能把韩国从27国白名单中移除,这个白名单主要面向欧美国家,亚洲中韩国为唯一。白名单的作用在于放宽战略性物资和威廉希尔官方网站 出口管制,包括稀缺材料、高端作业设备等。紧接的是,韩日互相喊话后的7月12日,双方课长级官员5小时会晤,未达成任何协议。然后7月15日,在日本斡旋了一个星期的三星太子李在镕返回韩国,宣布取得一定供应,部分消除了紧张情绪,但仍未得到长期保障。

这一系列事实下来,客观上造成了市场的部分紧张,下半年的Memory供应预期面临改变,在需求并无较大利好的情况下,仍然有可能造成Memory的局部供应短缺,短缺程度就很大依赖于韩日的妥协时间和妥协程度。根据来自闪存市场的报道,渠道市场的U盘、T卡、固态硬盘SSD等已经有所反应,出现了不同轻微程度的上涨。那么,真的Memory要缺货从而触底反弹了吗?如果真的缺货,会缺到什么时候什么程度呢?

先说我个人的结论和判断,个人是持谨慎乐观态度的。

谨慎是指某种程度上Memory的供应预期会被放大性的改变,从而改变持续跌价态势,DRAM不好说,但NAND价格走平或反弹是很有可能的;乐观是基于需求端仍然较为低迷,随着上游工艺的换代改进,长期供应充足趋势不会改变,因此价格短暂(最长至2020一季度)走平或反弹后仍会继续向下。(DRAM方面库存仍然过大,行业利润还比较客观,需求低迷,因此大概率DRAM难于走平或反弹,以下我们聚焦NAND)

为什么呢?从以下几个方面

1)东芝四日市工厂停电,没有改变上游整体库存过大,供过于求的局面;不好说上游实际库存情况,但是大致的上游库存仍然平均有2个月(8周)甚至更多,其中TMC和WDC因为从去年四季度开始就有意放出库存,一季度略微减少wafer in,所以库存水平应该比较正常;三星、海力士因为华为受美国制裁从而获得向华为大力出货的机会,库存压力也不大;美光库存压力应该最大,有传言超过12周甚至达到18周的可能;东芝四日市的工厂停电恢复前后2周,实际情况应该没那么严重,对行业整体影响最多是3-5%,也就是低于1周水平,因此影响很小。

2)整个MEMORY行业需求仍然低迷,这是事实。手机端总量需求下降,配置到顶,5G的到来不会改变配置,要延续到2020年下半年才会有需求端的大变化;数据中心建设有所恢复,但仍然缓慢;PC端SSD需求总量大为增加,但增速即将进入下降阶段,因为256G/512G已经够用了,现在是量增加,但因为SSD的数据保持时间是硬的缺陷,有些场景硬盘不可替代,单位量的增加即将减速。

3)日本对韩国出手,政治原因大于经贸竞争。

因为文在寅政府推翻朴槿惠政府与日本达成的二战赔偿和慰安妇问题协议,安倍政府刚刚当选,为了强化对选民的回馈与安抚,安倍政府有意采取强硬态度。当然这个强硬态度也是受特朗普的启发,特朗普谈判基本技巧就是先强硬要条件,然后战而胜之,所以强硬是为了谈判,不是为了打击报复,这是第一个政治目的;

第二个政治目的是安倍政府为了强化美日关系,在美日韩三角关系中取得主动地位。美国一直推动美日韩关系制衡中俄朝,但自从特朗普上台,金三胖大转弯之后,韩国在美朝之间越发得心应手,相反日本一直希望和普京搞好关系,并一再的向金三胖抛媚眼,但一直没有得到正向回应;

中日之间近期虽然有明显改善,但日本作为美国在亚洲三大驻军基地的最大一个,唯有不断强化美日关系,方能在地缘政治政治中有所保障,其国内也方能逐步推进修宪和国家正常化。因此日本对美国向来是无所保留的。此次韩日经贸和政治冲突,韩国拿不到三大材料的供应,三星、海力士和LG显示受重创,最大的受益者是谁?是日本自己吗?是中国京东方、中芯国际、合肥长鑫、武汉长江存储吗?是***台积电、南亚和华邦吗?是日本东芝和日本半导体材料厂商吗?也许京东方、长存、东芝会有一定程度的受益,但都不是最大的受益方,最大的受益方是美光、intel。

而日本自己,恰恰相反,恐怕无论短期还是长期都是受害者,短期日本材料厂商不得不降价卖给美国、***;长期韩国自己、中国都会发展半导体材料行业。所以安倍政府可能有所考量向特朗普政府送大礼包,从而换取美日更加牢靠的关系。别忘了,G20之前,特朗普政府对美日续签协定是颇有微词的,但协定还是很顺利的签订了,而G20后,日本就马上出手了,这是巧合吗?我们不知道。但是结论很清晰,政治原因大于经贸竞争,因为安倍再拿日本的经济利益换取政治利益!

4)对市场真正有影响的是三星、海力士会不会部分或者全面停产,但很难发展到那个程度。我们做最坏的打算,就是日本会把韩国从白名单拿掉,也就是除了三大半导体材料、还涉及到一些设备。三种材料中,含氟聚醯亚胺用于OLED可折叠屏制造,光刻胶和高纯氟化氢(也称作氢氟酸)用于3D NAND晶圆制造。

先易后难,先说说高纯氟化氢,这是一种腐蚀性气体,用于制造蚀刻药水,是半导体蚀刻工艺的必要材料。高纯氟化氢,日本大概也就是40-50%的市场份额,从2005年后中国在化学材料领域发展是很快的(这一点不得不赞叹中国的发展,中国太大了,人口太多了,任何一个产业都不能放过,否则就养不起这么多人口了),另外***也是一大产地,因此氟化氢的可获得资源相对是比较充分的,韩国企业可以通过本土、大陆和***取得。由于高纯氟化氢具有极强的腐蚀性,因此储存是有特殊要求的,通常是专用罐子,本身也是很贵的,这种罐子都要周转使用,因此高纯氟化氢确实无法大量储存,通常有个两三周库存,进进出出很快,但是好在可获得性并不差。关键的是光刻胶,光刻胶是感光物质,利用光照反应,感应不同波长的光线,将掩模图形转移至基板衬底上。不同的工艺使用不同的光刻胶,根据精度不同对应不同波长。确确实实,光刻胶日本厂商占据绝对市场地位,超过70%市场份额全世界从日本出口;但是,据了解,高端芯片晶圆生产使用的光刻胶如三星最新工艺EUV(14/10nm逻辑目前使用,Memory暂时还未使用,未来Memory肯定会使用,尤其是DRAM即将进入16NM以下;而2D NAND到了15NM就停止了,3D NAND目前还是基于3XNM的64/96L工艺)使用的光刻胶极度依赖于日本。日本光刻胶生产厂家如JSR、信越其生产基地既有日本本土也有海外,高端光刻胶在日本生产,而中低端光刻胶大量分布在海外。据了解3D NAND和DRAM使用的光刻胶大部分供应来自于日本厂家的海外工厂,基本是不受日本出口管制的,另外光刻胶也比较容易保存。因而真正有影响的三星的手机AP CPU,这估计也是太子李在镕真正着急的主要原因。

综合这两种材料来看,对Memory而言尤其是对大容量3D NAND而言,这两种材料的出口管制并不会有太大的影响,除非日本政府进一步干涉日本企业,不仅仅是出口管制,而是像美国一样把韩国企业列入黑名单之类的。因而我们说三星、海力士的Memory部分很难部分停产或全面停产。

5)政治问题终将通过政治谈判解决。由于日本政府刻意的像TRUMP学习的行为,事实上日本企业界对政府一定是有很大的压力和巨大的游说动力,因为这种在经贸环节制造障碍的政治行为,一定会带来其他国家大力发展本国产业,对日本企业来说长期伤害不可估量。另外三星、海力士和LG目前一定也是多管齐下,该去要货的要货,同时推动日本企业准备申请书,暗中股东日本企业向日本政府施压等等,那么韩日的政治谈判就会在经贸界的推动下,长则一年,短则半年终将解决分歧,否则谁都受不了。就短期来看,从政治上韩国明显理亏势弱(慰安妇协议确实不公平,但那是朴槿惠政府的愚蠢,文在寅政府再翻旧账,一方面是目前韩国经济并不理想,出口下降情况下,同时韩币还大幅贬值,唯一算得上政绩的就是推动美朝谈判但也一度因为特朗普的任性而陷入僵局直至最近才重新转机,因此文在寅政府从政治上把慰安妇协议翻出来也是对国内支持率的挽回;另一方面,韩国政府眼看日本受朝冷落,东亚地缘政治对日有一定优势,因此也是一种政治投机行为),再加上,如果日本政府真的有意对韩国经济命脉半导体产业进行压制,那么真到痛的时候,韩国政府妥协的可能性是很大的。不要忘了三星产值占韩国约20%的GDP比重,加上海力士和LG,这个影响力不可谓不大。那么什么时候是痛的时候呢?如果减产20%以内算痛而可以忍受,那么超过20%是痛而不可忍受。真正要紧的EUV光刻胶对三星手机的影响,假设成品库存4-6周,耗损材料库存3-4周,李在镕又解决了一部分供应问题,那么支撑3-6个月估计是有可能的,因此估计到11-12月份两国政府达成妥协的概率是非常大的。

尽管客观上分析,韩日事件对MEMORY的影响非常有限,但是后续发展仍然不可控,目前的国际贸易环境在特朗普效应下很是不稳定。

有三种情况,一种是维持目前的制裁(即仅仅出口管制),一种是据说7月底前会把韩国从白名单移除(影响日本设备和其他军用敏感材料,设备方面半导体晶圆制造设备主要还是荷兰和美国,影响不大,日本在封装设备上比较牛13,但目前已有封装产能非常充足。敏感材料如碳纤维对半导体没有影响),这两种可能性都很大,而且二合一的可能性也很大,但对Memory的影响都很有限,我们后面再来猜测和interwetten与威廉的赔率体系 。第三种情况是日本再度加大制裁,采取黑名单制度要求日本企业全面禁止对韩国企业的供应行为,如果出现这种情况,那真的要出大事,不过就如前面我们说的,可能性不大,真要出现这种情况,韩国人得跪求了。

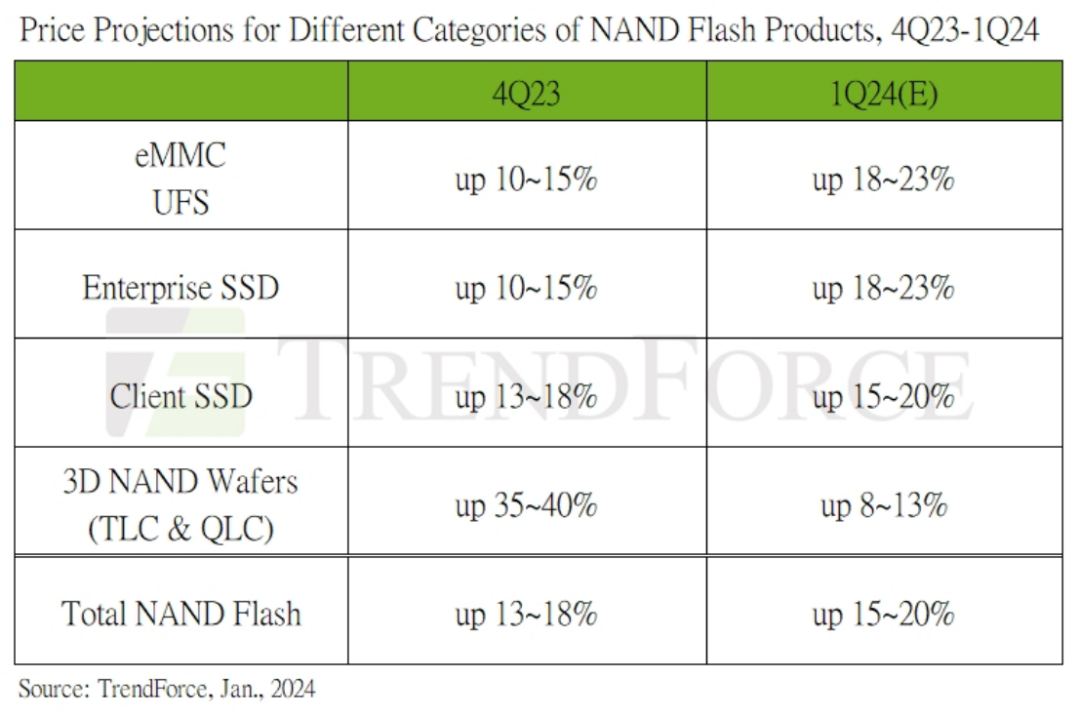

在前两种情况下,一个实实在在的影响就是供应紧张情绪被营造了出来。目前NAND是什么市场环境?上游除了三星之外是亏损的,营运利润率普遍在-20%~-10%左右,即使是三星营运利润率也低于10%,实在亏损边缘的。上游厂商中,美光重新获得许可可以向华为出货,其他厂家库存水平均有所下降,下半年又是需求传统旺季;中美目前暂时还处于温和而没有加剧的阶段,需求的悲观情绪有所缓解,对市场来说,这就是供需两侧的情绪和预期都有微妙的改变,那么各个环节的行为都会改变。对于下游端来说,采购行为就不能向以前一样单向的控制库存压低买货,适当的加大安全库存就非常有必要性。中间的通路商必然会有一定的赌博行为,悄悄囤货行为也会出现。对上游来说,除了三星之外,正好顺势而为。最大的变数仍然是三星,如果没有这些意外的发生,三星的最好策略是继续压低价格或者控制价位不让它涨起来,因为随着其他厂家的持续失血,TMC的上市计划也会被迫延缓,即使上市也筹不到可观的钱。对于INTEL来说就真的有必要考虑和HYNIX或者中国厂家进行战略合作或重组。对于海力士而言,威廉希尔官方网站 演进必然受挫,那么总有一天上游格局会收缩,对于三星来说太有利了。只是,随着意外事件的发生,三星就不得不考虑促使行业整合所要付出的代价,万一惹得美国人和日本人继续联手政治韩国人,那就是大件事了。所以大概率三星也会顺水推舟,先挣点钱再说。因此大概率NAND价格触底并有所反弹。

因此总的来说,NAND真的是会在下半年有所反弹。

鉴于需求并不如预期的好,起码在2020年下半年之前,需求不振会使得此次反弹仅仅是小反弹而已,不可能再像16-17年的全行业大紧缺,到目前为止供应端的96L仍然即将顺利量产,11月的需求旺季后,明年一季度和二季度仍将经历一波下行周期。这是大家要理性看待的。

-

东芝

+关注

关注

6文章

1400浏览量

121256 -

NAND

+关注

关注

16文章

1681浏览量

136148

原文标题:专家:NAND价格要触底反弹了吗?

文章出处:【微信号:SSDFans,微信公众号:SSDFans】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

功率半导体价格触底,下游需求回暖!多家厂商上半年业绩预期实现增长

铠侠计划12月减产,或助NAND Flash价格反转

半导体迎来触底反弹,半导体时代即将绽放光彩

DRAM与NAND闪存价格大幅下跌

SD NAND和SPI NAND的区别

三星电子即将开启290层V9 NAND芯片量产

西部数据调整NAND闪存和硬盘价格,因需求旺盛供应不足

三星计划NAND闪存价格谈判 欲涨价15%—20%

侠提升NAND产能 行业影响及业界观点

NAND Flash封装模组短缺 大容量消费级SSD价格或许会大幅上涨

NAND芯片报价逐季上涨,盛景回归

NAND封装短缺导致大容量SSD价格暴涨

NAND价格要触底反弹了?

NAND价格要触底反弹了?

评论